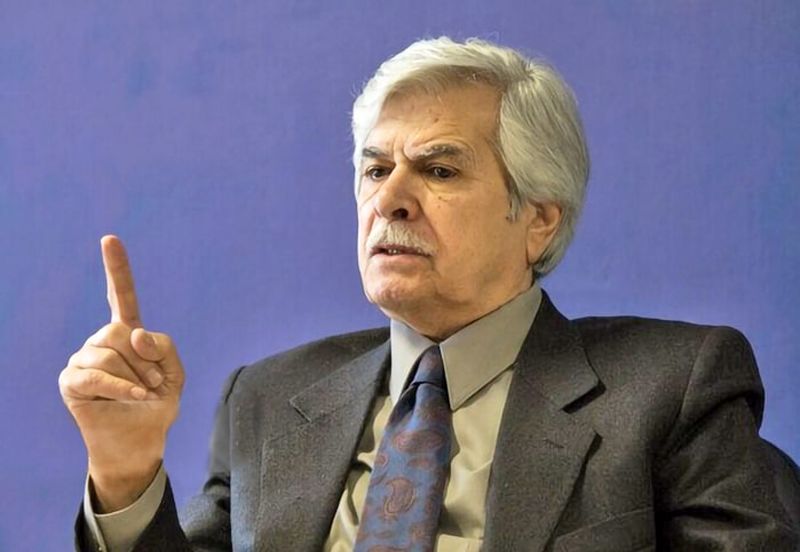

گفتگوی رکنا با دکترمحمود جامساز، اقتصاددان؛

قشر ضعیف به سمت خط گرسنگی می رود / تورم را دولت تولید می کند و ثروتمندان برنده اصلی هستند

رکنا اقتصادی: مشکل ناترازی بانک ها چندی است از سوی کارشناسان و اقتصاددانان مطرح می شود اما اینکه ناترازی بانک ها چیست و چه پیامدهایی برای اقتصاد کشور و همچنین سفره مردم به همراه دارد مسئله ای است که باید به طور جدی به آن پرداخت و از کنار آن به آسانی نگذشت.

به گزارش رکنا، رئیس کل بانک مرکزی چندی پیش به مدیران عامل بانک ها هشدار داد که تا پایان شهریور ماه مهلت دارند «ناترازی» صورت های مالی خود را اصلاح کنند اما آیا بانک ها می توانند ناترازی خود را در این مدت زمان کوتاه جبران کنند؟ و مهم تر اینکه نحوه و چگونگی جبران ناترازی بانک ها چگونه است؟ پرسش این است وقتی بانک ها با مشکلات عدیدهای رو به رو هستند چگونه ناترازی خود را حل می کنند؟ در حالی که بانک مرکزی می داند عامل بسیاری از این ناترازی ها چه بوده و منابع به کجاها ارسال و صرف چه موضوعاتی شده که این ناترازی ها برای نظام بانکی و اقتصادی کشور به وجود آمده، آیا اراده سیاسی و اقتصادی برای حل آن وجود دارد؟ اگرچه برای بسیاری از بانک ها امکان رفع ناترازی وجود ندارد آیا بانک مرکزی اختیار مواجهه با این مشکلات را دارد و آیا می تواند برای حل این معضل جدی چندین بانک را منحل و ادغام کند؟

در این خصوص و برای رسیدن به پاسخ این پرسش های مهم گفتگوی رکنا با دکترمحمود جامساز، اقتصاددان را بخوانید:

ناترازی بانک ها یعنی چه؟

ابتدا دکتر محمود جامساز در تعریف ناترازی بانک ها گفت: عمدتا ” ترازنامه بانک ها و حتی بودجه های دولتی برای پوشش مصارف و هزینه های عمومی، منابع را همواره از نظر حسابداری متوازن تنظیم و بیش برآورد می کنند اما به لحاظ اقتصادی و مالی ناترازی دارند. ناترازی بانک ها به این معنی است که بانک ها در سمت چپ ترازنامه سپرده های سپرده گذاران را ثبت کرده اند که به آنان سود پرداخت می کنند. در سمت راست ترازنامه که دارایی های خود را لیست می کنند اغلب دارایی ها، فاقد بازدهی اند که از آنها به عنوان دارایی های منجمد یاد می شود.

هرچه دارایی های منجمد بیشتر باشد تامین مالی بانک را با چالش بیشتری روبه رو می کند و به عبارت دیگر بانک ها که از مهمترین منابع تامین مالی و اعتباری سرمایه گذاری های مولدند، در تامین مالی ناتوان می شوند که توقف و کندی رشد اقتصادی را در پی دارد. از منظر دیگر می توان گفت ناترازی بانک ها به معنای رشد دارایی های بانک به میزانی کمتر از رشد سود سپرده ها است یا به بیانی دیگر عرضه نقدینگی به بانک ها کمتر از تقاضای نقدینگی برای بانک ها است.

عرضه نقدینگی شامل وجوهی است که به بانک وارد می شود که عبارتند از وجوه حاصل از سپرده گذاری مشتریان، فروش خدمات و دریافت کارمزد، بازپرداخت وام توسط وام گیرندگان، فروش اموال و دارایی های بانک و استقراض از بانک مرکزی یا سایر بانک ها و اما تقاضای نقدینگی از بانک ها شامل برداشت سپرده ها توسط سپرده گذاران، اعطای تسهیلات به متقاضیان وام، بازپرداخت وام های دریافتی از سیستم بانکی و پرداخت حقوق کارکنان و سود سهامداران می گردد که به معنای خارج شدن منابع از بانک است.

ناترازی بانک ها در کشور چالش برانگیز شده است / انحلال بانک ها نزدیک است اگر...

این اقتصاددان در پاسخ به اینکه ناترازی بانک ها چه تاثیرات و پیامدهایی در پی دارد، گفت: ناترازی بانک ها اخیرا چالش برانگیز شده و بانک مرکزی نیز ناتوان از نظارت فائقه و کنترل مؤثر بر عملکرد بانک ها است. به طوری که یکی از موارد عمده بروز ناترازی بانک ها، ناکارآمدی سیستم اطلاعاتی مدیریتی بانک ها و انحراف تسهیلات مولد به بخش های غیر مولد بدون ارزیابی اهلیت وام گیرنده و عدم اخذ وثائق متناسب با میزان اعتبار صرفا بر اساس رانتخواری، ویژه خواری و قدرت سالاری است که بی شک *ریسک نکول وام را افزایش می دهد و بر حجم مطالبات معوق بانک ها می افزاید و ناترازی آنان را تشدید می کند.

سرانجام ناکامی بانک ها در وصول مطالباتشان باعث می شود که بانک ها به منظور انجام تعهدات خود به بازارهای غیرمتشکل ورود کنند که از مصادیق سفته بازی و دوری از تامین مالی بخش واقعی اقتصاد است.

انحراف وام ها و اعتبارات بانکی از فعالیت های تولیدی به سمت امور غیر مولد فی الواقع توزیع اعتبارات بر مبنای رانت و قدرت سالاری است که وام به ظاهر به نام تولید پرداخت می شود اما به کام سفته بازان می رود و بر حجم نقدینگی بازارهای غیر متشکل می افزاید. حجم نقدینگی همراه با افزایش سرعت گردش پول نیز سطح عمومی قیمت ها را بالا برده و تورم را تشدید می کند.

برنده اصلی تورم دولت و ثروتمندانند

جامساز در ادامه درخصوص کسری بودجه به عنوان یکی از مهمترین دلایلی که باعث ایجاد ناترازی بانک ها می شود، گفت: کسری بودجه در کشور نهادینه شده است. بدین ترتیب که دولت ها بودجه های سالیانه را به شکلی متوازن تنظیم می کنند و به تصویب مجلس هم می رسد اما از همان ابتدا روشن است که کسری دارد و دولت ها هم می دانند که قرار است کسری بودجه چگونه تامین شود.

چرا که یک ابر صندوق تأمین مالی به نام بانک مرکزی در اختیار دولت است که کسری بودجه را جبران می کند. اگر به منظور حفظ ظاهر، استقراض از بانک مرکزی خط قرمز باشد، بانک های دولتی در خدمتند و دولت را فی الواقع از طریق اضافه برداشت از بانک ها تأمین مالی می کنند، لذا دولت به بانک ها و بانک ها به بانک مرکزی بدهکار می شوند.

بدهی بانک ها به بانک مرکزی یعنی افزایش پایه پولی و ورود پول داغ به چرخه پولی کشور که به مدد قدرت خلق پول توسط بانک ها بر حجم نقدینگی معادل چند برابر افزایش پایه پولی می افزاید و تورم را بر اقتصاد تحمیل می کند. برنده اصلی تورم دولت و ثروتمندان و بازندگان، عموم مصرف کنندگانی هستند که دارای درآمد ثابت و فاقد دارایی های با ارزشند که با کاهش ارزش ریال، قدرت خریدشان در کوره تورم ذوب شده و فقیرتر می شوند. لذا باید تورم که تولیدکننده فقر است را از مهلک ترین بلایایی دانست که بر سر بیش از ۷۰ درصد آحاد جامعه آوار شده است.

این اقتصاددان در مورد بهبود شرایط مالی و رفع ناترازی بانک ها اظهار داشت: در سال ۹۴ قانونی تحت عنوان رفع موانع تولید رقابت پذیر و ارتقای مالی کشور به تصویب مجلس شورای اسلامی رسید که یکی از موارد آن درخصوص واگذاری اموال و سهام بانک ها به منظور تبدیل به سرمایه بود. البته نظارت ضعیف بر اجرا و عملکرد این قانون سبب شد که واگذاری های مؤثری از سوی بانک ها صورت نگیرد، زیرا در وضعیت استمرار تورم دو رقمی نگهداری دارایی های بانک ها حتی دارایی های منجمد بسیار مطلوب تر از فروش آنها است. این در حالی است که فروش و واگذاری دارایی های بانک ها، ناترازی آنها را بهبود می بخشد.

او با بیان اینکه مطلب مهم دیگر عدم رعایت نسبت کفایت سرمایه تعدادی از بانک ها است، گفت: نسبت کفایت سرمایه نشان می دهد که یک بانک تا چه اندازه میتواند ریسک های موجود را به وسیله سرمایه خود پوشش دهد.

حداقل نسبت کفایت سرمایه برای بانک ها و مؤسسات اعتباری بر اساس استانداردهای **کمیته بال معادل ۱۲ درصد است اما بانک مرکزی ایران این شاخص را برای شبکه بانکی ایران حداقل ۸ درصد تعیین نموده است. با این وصف براساس آمار رسمی منتشره فقط ۸ بانک از ۱۹ بانک کشور از نرخ کفایت سرمایه بالای ۸ درصد برخوردارند و تعدادی از بانک ها دارای نرخ کفایت سرمایه زیر ۸ درصد و تعدادی نیز دارای نرخ کفایت سرمایه منفی هستند.

بانک ها با فروش و واگذاری دارایی های خود می توانند نسبت کفایت سرمایه خود را ترمیم و به ۸ درصد برسانند و ناترازی خود را اصلاح نمایند اما فرآیند عملکرد نظارتی بانک مرکزی با هدف ارتقا بخشی و اثربخشی عملکرد بانک ها بسیار ضعیف و ناکارآمد است و بانک ها عمدتا از طریق تجدید ارزیابی دارایی های خود به ویژه دارایی های بدون بازده افزایش سرمایه می دهند بی آنکه این افزایش سرمایه بر توان و ظرفیت مالی آنان بیافزاید.

از این رو لازم است تجدید ارزیابی دارائی های بانک ها توسط شرکت های متخصص و مستقل بخش خصوصی عاری از رانت و فساد بررسی و تایید شود و به بانک مرکزی گزارش گردد تا دارایی ها به طور واقعی ارزیابی شوند.

او در ادامه تاکید کرد: علیرغم انقضای فرصتی که بانک مرکزی برای رفع ناترازی بانک ها تعیین کرده بود، ظاهرا رئیس کل جدید بانک مرکزی این فرصت را برای 6 ماه دیگر تمدید کرد که بانک ها ناترازی خود را اصلاح کنند. در صورت عدم اجرای این دستورالعمل، انحلال بانک های ناتراز در هیأت دولت تصویب می شود.

لذا بانک ها مجبورند تا از طریق فروش دارایی های با ارزش خود ناترازی خود را رفع کنند و قاطعانه نظارت شوند که منابع تسهیلاتی خود را به جای بخش مولد به بخش غیر مولد اقتصاد اختصاص ندهند تا از رشد تورم و رکود کاسته شود. زیرا اعطای تسهیلات به بخش غیر مولد سبب رشد تورم و عدم اختصاص تسهیلات به بخش مولد موجبات رکود اقتصادی را فراهم می کند. نکته ای که باید اضافه کنم این است که در صورت تصویب انحلال بانک متخلف در هیأت دولت، امنیت سپرده های مردم توسط بانک مرکزی تضمین می شود.

دولت در مقابل مطالبه گری برخی نهادها بایستد

این اقتصاددان در پاسخ به سوال چه باید کرد، گفت: دولت باید اصلاح را از خود شروع کند و بودجه را به طور واقعی تراز کند نه فقط از نظر حسابداری بلکه تمام مصارف شرکت های دولتی و هزینه های عمومی کشور باید به حداقل برسد و باخصوصی سازی و واگذاری واقعی شرکت های دولتی، اقتصاد دولتی به شدت منقبض گردد و بخش خصوصی فعال شود. این مهم یک فرآیند است و یک شبه صورت نمی گیرد و و زمان بر است.

ضمن اینکه دولت باید در تدوین بودجه های سالیانه نسبت به حذف ردیف هزینه های شرکت ها و نهادهای با ماهیت حقوقی غیردولتی ازجمله نهادهای تبلیغاتی و مذهبی، از بودجه عمومی اقدام کند. زیرا این نهادها نقشی در تولید ناخالص داخلی ندارند و صرفا هزینه بر و از حوزه کنترل دولت هم خارجند. دولت باید از منظر قانونی و به لحاظ سیاسی آنقدر توانمند باشد که در مقابل مطالبه گری این نهادها بایستد و به طور کلی مصارف خود را کاهش دهد.

وقتی مصارف دولت با توجه به ظرفیت حقیقی منابع کشور تعیین شد، دیگر نیازی به بیش برآورد منابع نیست. از اینرو چنانچه انتظام مالی در اجرای بودجه رعایت شود ناترازی بودجه رخ نخواهد داد و به بانک ها هم منتقل نخواهد شد.

بانک مرکزی برای مهار تورم و تحقق رشد اقتصادی باید از قدرت بسیار بالا و قابلیت کنترل کیفی بسیار موثر در نظارت بر ترازنامه بانک ها برخوردار باشد. متاسفانه تا به امروز دولت ها اگرچه نظارت هایی داشته اند اما این نظارت ها اغلب نظارت های شکلی بوده نه ماهیتی.

وام های بانکی به نام تولید و به کام سفته بازان!

جامساز درخصوص رفع ناترازی بانک ها در ادامه گفت: راه دیگر، خصوصی سازی اموال و سهام واگذاری دولت و انتشار عمومی اوراق است که عواید آن مصروف رفع ناترازی بانک ها گردد. اجرای صحیح منطبق بر ضوابط قانونی واگذاری ها از مراجعه بانک ها به بانک مرکزی در راستای تأمین نقدینگی خواهد کاست و مانع رشد نقدینگی خواهد شد.

قشر ضعیف به سمت خط گرسنگی می رود

این اقتصاددان در پاسخ به این سوال که در این شرایط تکلیف قشر ضعیفی که نه سرمایه لازم برای سپرده گذاری و اخذ سود دارند و نه پولی برای خرید سکه و دلار چه می شود و ناترازی بانک ها چه تاثیری بر سفره مردم خواهد گذاشت؟ گفت: قشر ضعیف جامعه همواره تحت تاثیر تحولات اقتصادی خصوصا تورم و قیمت ارز قرار می گیرند.

آنهایی که پول ندارند واقعا در مضیقه هستند. روز به روز از قدرت خرید آنها کاسته شده و سبد معیشتی آنها محدود تر می شود و از خط فقر گذر کرده و به سمت خط گرسنگی می روند. متأسفانه پرداخت یارانه های جبران معیشتی کار ساز نیست. زیرا اثرات کوتاه مدت آن در استمرار تورم به سرعت ناپدید می شود. نرخ بهره سیاستی هم در کشورهایی با نوسانات نرخ نقدینگی و تورم بالا جواب نمی دهد.

تورم های دو رقمی موجب فروپاشی اقتصاد است

دکتر جامساز در مورد تعریف بهره سیاستی گفت: نرخ بهره سیاستی، نرخی است که دولت برای مهار تورم همتراز یا بیش از نرخ تورم تعیین می کند تا نقدینگی را جمع آوری کند. در جمهوری اسلامی بر اساس آمار رسمی نرخ تورم ۵۰ درصد و نقدینگی ۳۵ درصد است. گرچه ترکیب تورم نرخ رسمی اعلامی را به چالش می کشد، زیرا تورم مواد غذایی در برخی موارد ۳۰۰ تا ۴۰۰ درصد و دارو ۷۰۰ درصد است.

در چنین شرایط تورمی فاجعه بار ، سود اوراق گواهی بدهی را ۲۳ درصد کرده اند و سود بانکی را هم ظاهرا تا کمی بیش از ۲۳ درصد افزایش داده اند که بسیار با نرخ تورم رسمی فاصله دارد. لذا سپرده گذاران زیان می بینند و از این رو تمایلی به سپرده گذاری در بانک ها نشان نمی دهند و به سمت بازارهای غیرمتشکل سوق خواهند یافت و جمع آوری نقدینگی و کاهش نرخ تورم از طریق نرخ بهره سیاستی، نه تنها با شکست مواجه می شود بلکه با ورود سپرده ها به بازاهای موازی، تورم تشدید خواهد شد.

البته نرخ های نقدینگی و تورم یک تا دو درصد خوب است. زیرا موجب رونق اقتصادی می شود اما تورم های بیش از 3 تا 6 درصد نگران کننده است و تورم های بالا تر تا 10 درصد زنگ های خطر را به صدا در می آورد و تورم های دورقمی و بالاتر و استمرار آنها باعث فروپاشی اقتصاد می شود.

تورم را دولت تولید می کند و دست در جیب مردم می کند

جامساز با بیان اینکه تورم را دولت ها ایجاد می کنند، گفت: تورم را دولت تولید می کند و دست در جیب مردم می کند تا هزینه های خود را تأمین کند اما مردم از همین دولت انتظار دارند که تورم را کنترل و پایین آورد و این شدنی نیست.

رشد نقدینگی در پایان سال گذشته به حدود ۶۲۰۰ هزار میلیارد تومان رسید

او در مورد تورم در ماه های پیش رو بیان داشت: گرچه حجم نقدینگی در پایان اسفند ۱۴۰۱ اعلام نشده اما با توجه به روند رشد نقدینگی، حجم آن در پایان سال گذشته حدود ۶۲۰۰ هزار میلیارد تومان برآورد می شود که تأثیر آن بر افزایش سطح قیمت ها به ویژه اقلام معیشتی مردم پس از نوروز مشهود است. قطعا باوجود روند افزایشی حجم نقدینگی از یک سو و پیش بینی کاهش رشد اقتصادی امسال نسبت به سال گذشته توسط بانک جهانی، فشار بار تورم بر جامعه سنگین تر خواهد شد.

این موضوع به معنای کاهش ارزش ریال و افزایش بهای دلار و سایر ارزهای معتبر خواهد بود. البته وقوعات سیاسی و قطعی شدن مرگ برجام نیز، در نوسانات قیمت دلار مؤثر است که در مجموع بی ثباتی اقتصادی را عمیق تر خواهد ساخت.

جامساز در آخر گفت: با این وصف سامان بخشی اقتصاد مستلزم قطع ریشه های بی ثباتی اقتصادی است که از اعمال سیاست های معیوب داخلی و سیاست های پر تنش خارجی منشا گرفته است. در حوزه سیاست های داخلی باید طی مجموعه ای از اقدامات تغییر وتحول ساختاری به قطع دست و پای اختاپوسی اقتصاد دولتی و فرادولتی که بر حدود ۸۳ درصد اقتصاد کشور چنگ انداخته پرداخت و در حوزه سیاست خارجی نیز با استقرار مناسبات مطلوب و متوازن با شرق و غرب و رفع تنش های موجود و توقف تحریم ها و عضویت در FATF و کنوانسیون های وابسته، اقتصاد ایران را به چرخه اقتصاد جهان باز گرداند تا با گسترش تجارت خارجی در ملازمت با تغییر و تحول ساختاری و قرار گرفتن در مسیر اقتصاد آزاد رقابتی، به تدریج کشتی اقتصاد را از این دریای متلاطم به ساحل امن هدایت کرد و به ثبات اقتصادی دست یافت.

پی نوشت:

*ریسک نکول: یکی از انواع ریسک ها، ریسک نکول یا ریسک اعتباری (Default Risk) نامیده می شود. اصطلاح نکول در بازارهای مالی به معنای ایفا نکردن تعهدات مالی توسط یکی از طرفین قرارداد است. به عبارت دیگر اگر یک طرف قرارداد مالی، در موعد مقرر به هر علتی نتواند به تعهدات خود عمل کند، نکول کرده است.

** کمیته بال: کمیته نظارت بر بانکداری بازل یا کمیته بال ( Basel Committee on Banking Supervision یا BCBS) مرکب است از نمایندگان ارشد بانک های مرکزی تعدادی از کشورهای گروه ده است که هر سه ماه یک بار توسط بانک تسویه های بینالمللی به عنوان دبیرخانه دائمی آن در شهر بازل سوئیس تشکیل می گردد و به همین دلیل به کمیته بازل معروف شده است. کمیته بازل دارای قدرت قانونی نیست، ولی اکثر کشورهای عضو آن به طور ضمنی موظف به اجرای توصیه های آن هستند.

-

ایران به هیچ قدرتی باج نمیدهد/ آخرین وضعیت پرونده تتلو ، چای دبش ، حادثه معدن دامغان ، پتروشیمی میانکاله، کینگ مانی و ...

ارسال نظر