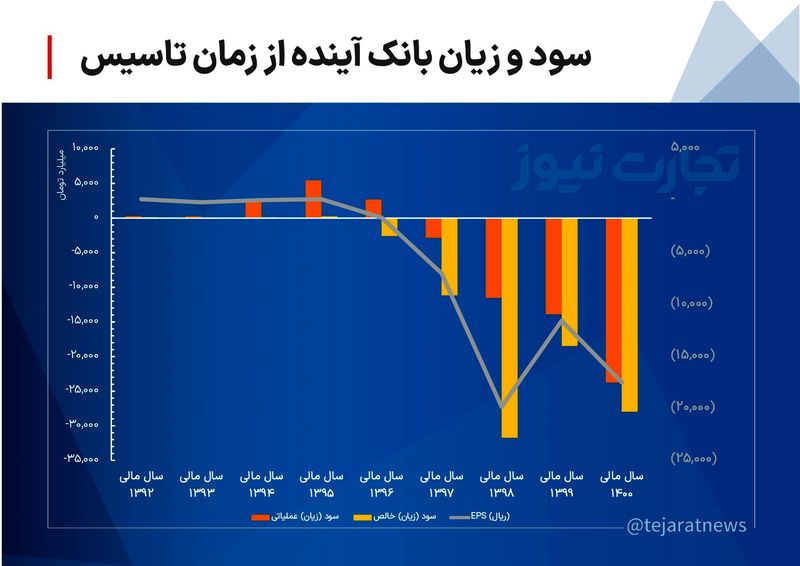

بانک آینده یا ماشین زیاندهی؟! / رمزگشایی از پرونده ایران مال + جدول سود و زیان

رکنا اقتصادی: بانک آینده در سال ۹۲ و از ادغام سه مجموعه بانک تات، تعاونی اعتباری صالحین خراسان و توسعه اعتباری آتی تاسیس شد. سریال مشکلات بانک آینده از همان ابتدای کار و با درگیر شدن در ابرپروژه ایران مال کلید خورد. به نحوی که سوددهی آن در چهار سال ابتدایی فعالیت بسیار متزلزل بود. پس از سال ۹۶ نیز آینده به ماشین زیاندهی تبدیل شد.

به گزارش رکنا، بانک آینده با ثبت زیان انباشته ۹۵ هزار و ۴۰۰میلیارد تومانی در پایان سال ۱۴۰۰، با اختلاف فاحش نسبت به ایرانخودرو، زیاندهترین شرکت بورسی ایران است. به علاوه، زیاندهی در بانک آینده تقریبا در همه شاخصهای ارزیابی عملکرد بنگاهها، عملکرد قابل مشاهده است.

با این وجود، بانک آینده همچنان بیشترین سود سپرده را در شبکه بانکی ایران پرداخت میکند و وامهای کلان با نرخ بازپرداخت پایین در اختیار مشتریان خود قرار میدهد. اما وضعیت این مجموعه زیانده تا چه حد وخیم است و چه شد که کار به اینجا رسید؟

نهادینه شدن زیاندهی در بانک آینده

بانک آینده در سال ۹۲ و از ادغام سه مجموعه بانک تات، تعاونی اعتباری صالحین خراسان و توسعه اعتباری آتی تاسیس شد. سریال مشکلات بانک آینده از همان ابتدای کار و با درگیر شدن در ابرپروژه ایران مال کلید خورد. به نحوی که سوددهی آن در چهار سال ابتدایی فعالیت بسیار متزلزل بود. پس از سال ۹۶ نیز آینده به ماشین زیاندهی تبدیل شد.

زیاندهی در این مجموعه در سال ۹۸ به اوج خود رسید. در این سال، رقم نجومی ۳۱ هزار و ۷۳۰ میلیارد تومان برای بدهی آن ثبت شد. این روند در سالهای آینده نیز ادامه داشت و در سال ۱۴۰۰ به ۲۸هزار میلیارد تومان رسید.

به این ترتیب، در پایان این سال، زیان انباشته بانک آینده به ۹۵ هزار و ۴۰۰ میلیارد تومان رسید که حدود ۳۰ درصد از کل زیان شبکه بانکی را تشکیل میدهد. گراف زیر روند سود و زیان این مجموعه را از ابتدای تاسیس در سال ۹۲ نمایش میدهد.

کلاف سردرگم ایرانمال

طبق بررسیهای انجام شده از صورتهای مالی بانک آینده بخش بزرگی از زیان این مجموعه ناشی از عدم بازپرداخت تسهیلاتی است که بر خلاف قوانین و قواعد بانک مرکزی اعطا شده است.

بزرگترین این تسهیلات نیز مربوط به وامهای کلان به شرکت توسعه بینالملل ایرانمال بوده است. وامهایی که سبب شده ایران مال بیش از ۵۱ هزار و ۶۶۰ هزار میلیارد تومان به مجموعه مادر خود بدهکار باشد.

براساس قانون بانک مرکزی، هر بانک میتواند حداکثر معادل سه درصد سرمایه نظارتی خود، به زیرمجموعههایش تسهیلات بدهد. اما ایران مال که یکی از شرکتهای زیرمجموعه بانک آینده به شمار میرود، بیش از ۳۱ برابر سرمایه نظارتی مجموعه مادر، از آن وام گرفته است.

یوسف کاووسی، کارشناس بانکی، در گفتگو با تجارتنیوز، با تایید این تخلف گفت: بانک مرکزی در مورد این مجموعه از تخلفات چشمپوشی کرد و بانک آینده هم از موضوع سوءاستفاده کرده است.

امیدی به فروش ایرانمال هست؟

با وجود این تخلفات، بسیاری از کاربران در فضای مجازی معتقدند که از آنجا که این مجموعه مالک ایرانمال است، میتواند با فروش این ملک زیان خود را جبران کند. با این وجود چنین اتفاقی در عمل تا چه حد ممکن است؟ برای پاسخ به این سوال بهتر است به آخرین اقدام بانک مرکزی برای فروش ایران مال نگاهی داشته باشیم.

بانک مرکزی در سال ۹۹، با انتشار اطلاعیهای در کدال، ایرانمال را برای مزایده گذاشت. در دی ماه همان سال، اعلام شد که شرکت حامی کیان سازه، با مبلغ ۲۹ هزار و ۷۵۰ میلیارد تومان، ۳۵ درصد از سهام ایران مال را خریداری کرده است.

با این وجود، طولی نکشید که بانک مرکزی، بدون ذکر علت، این معامله را لغو کرد. اما علت موافقت نکردن با فروش ایرانمال چه بود؟

از این جیب به آن جیب!

شرکت حامی کیان سازه، خریدار ایرانمال، خود یکی از شرکتهای وابسته به بانک آینده است. یعنی این فروش، در واقع از این جیب به آن جیب کردن این بانک و یک معامله درونگروهی بود.

اما موضوع از این هم عجیبتر میشود. نحوه تسویه این معامله به شکلی بود که مقرر شد ۲۰درصد از وجه مزایده، یعنی حدود شش هزار میلیارد تومان، سهام بورسی به بانک انتقال یابد و باقی مبلغ، طی بازه زمانی توافق شده بین خریدار و فروشنده (که در واقع هر دو بانک آینده هستند!) مبادله شود.

از طرفی شرط انتقال سهام ایران مال، واگذاری همان ۲۰درصد سهام بوده است. یعنی شرکت حامی کیان سازه، میتوانسته تنها با پرداخت شش هزار میلیارد تومان، آنهم به صورت سهام، مالک ۳۵ درصد از سهام ایران مال باشد. به این ترتیب، به نظر میرسد که این انتقال، تنها یک معامله صوری بوده است.

در حال حاضر بسیاری از قسمتهای ابرپروژه ایران مال، تعطیل و نیمه تعطیل هستند. مشخص نیست که چه فرد یا افرادی حاضر هستند که با این مبالغ هنگفت، مجموعهای را بخرند که نه تنها توجیه اقتصادی ندارد، بلکه حواشی و ابهامات بسیاری پیرامون تامین مالی آن وجود دارد. به عبارتی خریدار با پروژهای پرابهام و پرریسک مواجه است. نکتهای که عاملی کاهنده برای احتمال به فروش رسیدن ایرانمال بوده است.

منبع: تجارت نیوز

-

غیرتی شدن بهروز روی مادرش فهیمه و درگیری با رحمت!

ارسال نظر