بانک ها و موسسات مالی؛ بحران سازان سالهای آینده در ایران!

رکنا: گمانه زنی، گزارش های کارشناسی و اخطارهای بسیاری از فعالان اقتصادی حکایت از وجود یک تهدید در اقتصاد ایران دارد. در حالی که بانک ها در هر اقتصادی به عنوان یکی از موتورهای رشد اقتصادی مطرح می شوند، در شرایط امروز اقتصاد ایران، به عنوان یک تهدید بالقوه جلوه گری می کنند. تهدیدی که ریشه در دهه ها مدیریت سلیقه ای دارد.

رکنا افتصادی: ساختار نظام بانکی در اقتصاد ایران در طی چهار دهه گذشته دارای نوسانات زیادی بوده است. شبکه بانکی در قبل از انقلاب، دارای ساختار مدیریتی دولتی و خصوصی بود و پس از انقلاب، تمام بانک های کشور ملی شدند و در مالکیت دولت درآمدند. در سال های اخیر دوباره مدیریت بانک های کشور به صورت دولتی و خصوصی درآمده است. اگرچه بحران شدید بانکی هرگز در ایران مشاهده نشده است، اما به نظر می رسد بر اساس گمانه زنی های غیر رسمی، اتفاقات اخیر رخ داده برای نمادهای بانکی حاضر در بازار بورس و اخطارهای جسته و گریخته مسئولان اقتصادی کشور، وضعیت بانکی ایران چندان امیدوار کننده نیست و حتی ممکن است در آستانه یک بحران قرار داشته باشد.

وضعیت پیش آمده برای بانک ها که با بازگشایی نمادهای بانک ملت و بانک تجارت در ماه جاری و وارد شدن زیان 4500 میلیاردتومانی به سهامداران آن ها نمود واقعی تری پیدا کرد، نتیجه سال ها مدیریت غلط در بانک ها بود که آرام آرام در حال نمایان شدن است. در حالی که بانک مرکزی، بانک های کشور را مجبور به ارائه صورت های مالی بر اساس استاندارد IFRS کرده است، بسیاری از سودهای گذشته بانک ها در صورت های مالی جدیدشان تبدیل به زیان شده است. به گفته کارشناسان در گذشته صورت های مالی بانک ها شفاف نبوده و سودهای موهوم اعلام می شد و سودی که اعلام میکردند مربوط به مطالبات معوق بوده است. اما در حال حاضر بانک ها موظف به صورت های مالی شفاف، داشتن ذخیره مالی و عدم پرداخت سود موهوم شده اند.

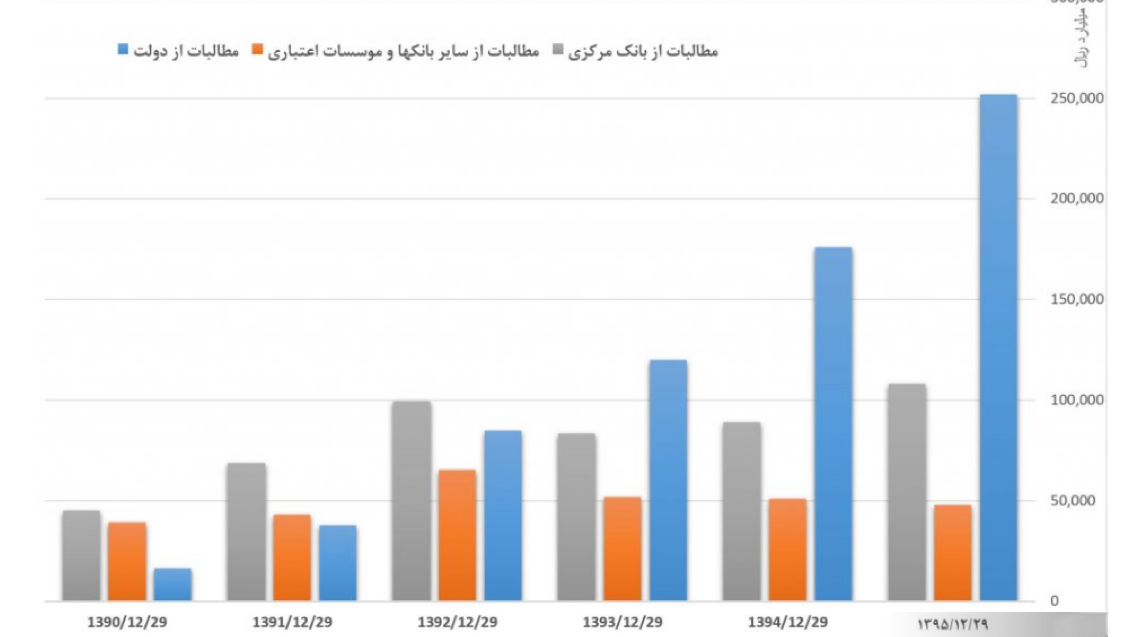

اما قصه بانک ها به همین مسئله ختم نمی شود. واقعیت این است که بخش عمده ای از مشکلات بانک ها به بدهی های دولت به آن ها برمی گردد. نگاهی که همواره و به طور سنتی از سوی دولت ها به بانک ها وجود داشته و در طول یک دهه گذشته شدت بیشتری یافته است، این است که در نگاه دولتی بانک به عنوان یک خزانه و یک صندوق در نظر آمده است و همین مسئله منجر به شکل گیری وضعیت امروز شده است. بانک تجارت یکی از بانک هایی بود که در بهمن ماه و بعد از گذشت شش ماه، نماد آن در بازار بورس بازگشایی شد و ضرر 1500 میلیاردتومانی را به سهمدارانش تحمیل کرد. نمودار زیر بیانگر وضعیت مطالبات و رشد چشمگیر این مطالبات در سال های اخیر است.

مشکل دیگر که دامن گیر بانک هاست و زمینه ساز ایجاد ذهنیت شکل گیری یک بحران در اقتصاد کشور شده است، به مسئله دارایی های سمی بر می گردد که بخش عمده ای از دارایی های بانک های تجاری را تشکیل می دهد. اصطلاح دارایی های سمی به آن دسته از داراییهای مالی گفته میشود، که قابلیت نقدشوندگی آنها، از دست رفته و بازار ثانوی برای معامله آنها نیز بدلیل کمبود تقاضا، دیگر موجود نیست. حتی در مواردی معمولاً بازاری برای خرید و فروش این داراییها موجود نمیباشد و نگهداری این نوع داراییها، به معنای ضرر قطعی تلقی میشود. سرمایه گذاری های عظیمی که در پروژه های ساختمانی در طول یک دهه گذشته انجام شده است از نمونه های بارز این نوع از دارایی هاست.

در کنار تمام این ها مسئله سود بانکی است؛ سود بانکی که در مقایسه با نرخ تورم و نرخ بازده سرمایه گذاری در کشور هیچ توجیهی ندارد و به نظر می رسد رقابت شکل گرفته در جذب سپرده های مردم، نه به عنوان یک مشکل بلکه به عنوان یک راه حل در دستور کار بانک ها قرار گرفته است و خود نه به عنوان یک علت بلکه به عنوان یک معلول زمینه ساز عمیق تر شدن بحران بانک ها شده است. بانکها به طرق مختلف از صندوق های سرمایه گذاری گرفته تا طرح های مناسبتی، قانونی که البته توافقخودشان عنوان میشد را دور میزنند. به گزارش ایسنا، صندوقهای سرمایهگذاری این روزها آن قدر در شبکه بانکی قدرت گرفتهاند که قائم مقام بانک مرکزی از آنها به عنوان فرزندان بانکها یاد میکند. سودهایی که عموما بالای ۲۰ درصد از طریق این صندوقها به مشتری پرداخت شده و تا ۲۲ درصد هم میرسد.

اگر چه برای سپردههای یک ساله باید سود ۱۵ درصد باشد، اما این روزها تحت عناوین مختلف به ویژه به بهانه دهه فجر شرایط ویژهای برای سپردههای بانکی تعیین میشود تا جایی که در برخی از آنها حساب سپرده مدتدار با سود ۲۲ درصد باز میشود. از این دوره بگذریم برخی دیگر سود ۲۰ درصد و ۲۲ درصد را برای سپرده پیشنهاد میکند به شرط آنکه اگر حداقل مبلغی که در این حساب قرار میگیرد پنج میلیون و یا ۱۰ میلیون به بالا باشد. این در حالی است که تا همین چند ماه پیش یا حسابی با سود بالای ۱۵ درصد وجود نداشت و یا حداقل مبلغ برای دریافت چنین سودی حداقل ۱۰۰ تا ۲۰۰ میلیون تومان و حتی بالاتر باید بود.

موسسه انگلیسی دارین انلتیک طی گزارشی از نظام بانکی ایران نوشت: سال ها دوری از سیستم مالی بین المللی موجب شده تا اکثر بانک های ایرانی با کنترل های مدیریتی ضعیف و سیستم های فن آوری اطلاعات غیر پیشرفته و اعمال حسابرسی و نظارتی ناکارآمد مواجه باشند. این گزارش افزود عدم توانایی در باز پس گیری وام های پرداخت شده و کوچک بودن اندازه بانک های ایران باعث شده تا در شرایطی که اقتصاد ایران در مسیر توسعه و رشد قرار دارد، توانایی بانک ها در پاسخگویی به درخواست ها محدود باشد. این موسسه هشدار داد ایران به جای رشد بخش بانکی، ممکن است با یک بحران بزرگ بانکی در طی 3 تا 4 سال آینده مواجه شود.

و البته در پایان به این نکته نیز باید اشاره کرد که به طور کلی به نظر می رسد کل سیستم پولی و مالی کشور در یک شرایط بحرانی به سر می برد. عبدالناصر همتی، رئیس کل بیمه مرکزی امروز و در مراسم افتتاح بیمه زندگی خاورمیانه خبر از وجود یک مشکل ریشه ای دیگر در سیستم پولی و مالی کشور داد؛ وی با اشاره به مشکلات اقتصادی صندوقهای بازنشستگی در کشور اظهار داشت: متأسفانه نظارتی بر صندوقهای بازنشستگی نیست و به نظر من پس از معضل بانکها معضل بلندمدت اقتصاد ما صندوقهای بازنشستگی هستند و اگر در بحث نظارت این صندوقها بخواهیم وارد شویم دولت در آخر به بیمه مرکزی خواهد رسید.

به نظر می رسد، مشکلات بانک ها در اقتصاد ایران بایستی به عنوان یک اولویت در دستور کار قرار گیرد و پیش از آن که منجر به شکل گیری بحران های اجتماعی و اقتصادی فاجعه بار شود، برای حل آن در بالاترین سطوح اجرایی و برنامه ریزی کشور فکری شود. بدهی های دولت به بانک ها، وجود دارایی های سمی، عدم شفافیت مالی و عدم مدیریت بهینه، از مهم ترین مشکلاتی است که شبکه بانکی کشور با آن روبروست و همین مسئله زمینه ساز رقابت بانک ها در جذب سپرده ها در جهت سرپوش گذاشتن بر مشکلات امروزشان شده است. برای ورود به کانال تلگرام ما کلیک کنید.

-

فیلم آب بازی سوگل طهماسبی بازیگر خوزستانی در شهر آبا و اجدادی اش / سوگل طهماسبی : اینجا خوزستان استان منه !

ارسال نظر