معرفی خوشاشتهاترین بانک ایران

رکنا اقتصادی: دریافت تسهیلات فینفسه یک امتیاز بزرگ است. حالا در شرایط اقتصاد ایران که نرخ تورم خیلی بیشتر از نرخ سود تسهیلات است، تسهیلات تبدیل به یک ...

دریافت تسهیلات فینفسه یک امتیاز بزرگ است. حالا در شرایط اقتصاد ایران که نرخ تورم خیلی بیشتر از نرخ سود تسهیلات است، تسهیلات تبدیل به یک رانت شده است. این موضوع سبب میشود بانکها تبدیل به توزیعکننده این رانت و امتیاز شوند.

حال اگر بانکها بهخصوص بانکهای خصوصی را رها بگذاریم قطعا آنها منافع شخصی و سودآوری خودشان را مقدم بر منافع ملی و توسعه کشور قرار میدهند. به همین دلیل است بانک مرکزی سعی میکند با وضع آییننامههای مختلف به رصد، پایش و هدایت بانکها اقدام کند. یکی از این اقدامات که اتفاقا مجلس شورای اسلامی آن را در قانون بودجه آورده است شفافیت تسهیلات بانکها به اشخاص مرتبط به خودشان است. در آخرین بهروزرسانی این اطلاعات، روز گذشته بانک مرکزی اطلاعات مربوط به تسهیلات بانک به شرکتهای زیرمجموعه بانکها را در سهماهه اول سال 1402 منتشر کرد. بررسی این اطلاعات از آن جهت مهم است که میتواند تصویری نسبتا روشن از آنچه در نظام بانکی اتفاق میافتد را ترسیم و مسیر کژروی بانکهای بد را مسدود کند. لازم به توضیح است این اطلاعات برای اولین بار از سوی بانک مرکزی منتشر میشود که در نوع خود قابل تقدیر است.

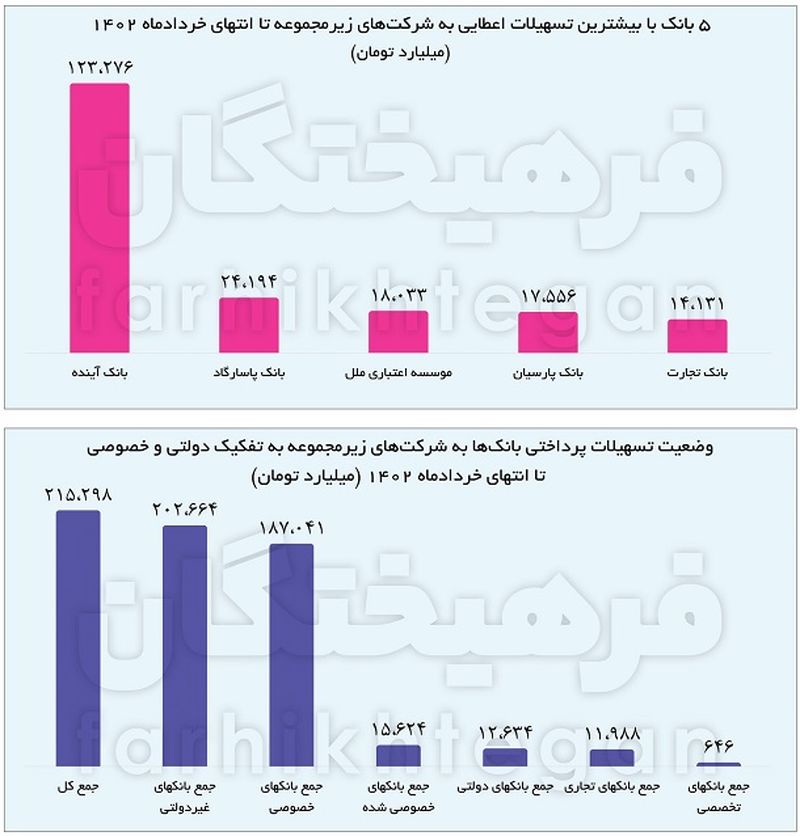

تسهیلات 215 میلیارد تومانی بانکها به شرکتهای خود

یکی از اطلاعات مهم درباره قضاوت بانکها حجم تسهیلاتی است که آنها به شرکتهای زیرمجموعه خود یا به تعبیری به خودشان میدهند. از اینرو مجلس شورای اسلامی در جزء «5» بند «ح» تبصره «16» قانون بودجه سال 1402، دولت را مکلف کرد تا اطلاعات مربوط به تسهیلات پرداختی به شرکتهای زیرمجموعه بانکها (شرکتهایی که بانکها به هر میزان سهام آنها را دارا میباشند) را منتشر کند. بر این اساس روز گذشته بانک مرکزی اصل تسهیلات پرداختی بانکها به شرکتهای زیرمجموعه خودشان را تا پایان خرداد ماه سال جاری منتشر کرد. براساس این دادهها، از 30 بانک و موسسه اعتباری، لیست تسهیلات اعطایی 22 بانک و موسسه اعتباری منتشر شده است. دادههای بانک مرکزی نشان میدهد مجموع اصل تسهیلات اعطایی 22 بانک و موسسه اعتباری به شرکتهای خود تا پایان خردادماه امسال به 215 هزار و 300 میلیارد تومان میرسد.

بانک آینده رتبه نخست در تسهیلات به خودش

براساس دادههای بانک مرکزی، در بین 22 بانک و موسسه اعتباری که اطلاعات خود را منتشر کردهاند، بانک آینده با پرداخت 123 هزار میلیارد تومان تسهیلات به شرکتهای خودش، با فاصله عجیبی در رتبه نخست قرار گرفته است. بعد از آن، بانک پاسارگاد با 24 هزار میلیارد تومان در رتبه دوم قرار دارد. موسسه مالی و اعتباری ملل و بانک پارسیان نیز به ترتیب با 18 و 17 هزار میلیارد تومان در رتبههای سوم و چهارم قرار دارند. برای فهم بهتر نقش بانک آینده در نظام بانکی میتوان یک مقایسه دیگری نیز داشت و آن بررسی حجم تسهیلات بانک آینده به خودش نسبت به کل تسهیلات بانکها است. با توجه به اطلاعات منتشر شده از سوی بانک مرکزی جمع کل تسهیلات بانکها به خودشان عددی در حدود 215 هزار میلیارد تومان است که 123 هزار میلیارد تومان آن سهم بانک آینده است. در واقع 57 درصد از کل تسهیلاتی که همه بانکهای کشور به شرکتهایشان دادهاند را بانک آینده به خودش داده است که بیانگر نقش عجیب این بانک در نظام بانکی است.

ردپای مالها در تسهیلات بانکها به خودشان

بررسی ریز جزئیات تسهیلات بانکها به اشخاص مرتبط نشان میدهد یک رابطه مثبت میان فعالیت بانکها در مالسازی و املاک لوکس با بالا بودن تسهیلات به خودشان وجود دارد. اتم مصادیق یک بانکی که در مالسازی فعالیت دارد بانک آینده است. هرچند اطلاعات سه ماه اول سال 1402 منتشر نشده اما طبق اطلاعات اسفند 1401، اصل مبلغ پرداختی بانک آینده به پروژه بزرگ ایرانمال 74 هزار میلیارد تومان است. یعنی تقریبا 60 درصد آن 123 هزار میلیارد تومان فقط به ایرانمال اختصاص یافته است. بخش غالب این 40 درصد مابقی نیز به صورت مستقیم یا غیرمستقیم به این پروژه یا پروژههایی نظیر هتل روتانا اختصاص یافته است. بانک آینده درحقیقت تبدیل به بانکی شده که اولویت اصلی و نخست آن تامین مالی چند پروژه خاص و محدود است که آن هم متعلق به موسس اصلی بانک است و هیچ کاری به منافع ملی و مسئولیتهای اجتماعی بانک ندارد. موسسه مالی و اعتباری ملل که رتبه سوم حجم تسهیلات به اشخاص مرتبط را دارد نیز شبیه بانک آینده است. این موسسه در تامین مالی پروژه جهانمال در مشهد، مجتمع تجاری اداری برلیان در کرمان، مجتمع تجاری اداری مروارید در تهران، مجتمع تجاری اداری کوه نور در مشهد، مجتمع تجاری اداری هرمزان در تهران و مجتمع تجاری اداری غدیر در اصفهان مشارکت داشته است. بانک پارسیان که در رتبه چهارم قرار داد نیز با تامین مالی پروژههای بزرگ برج زرافشان، مجتمع چندمنظوره لوتوس و مجتمع تجاری- اداری بلوار کشاورز وضعیتی مشابه دارد.

چرا کسی ترمز بانک آینده را نمیکشد؟

در سالهای اخیر هر گاه سخن از بیقانونی، کژروی و فساد در بانک آینده میشد سوالی که بلافاصله مطرح میشد آن بود که بالاخره چه کسی میخواهد ترمز این بانک را بکشد؟ چطور ممکن است افرادی بهخاطر دو یا سه هزار میلیارد اختلاس بلافاصله محاکمه و بعضا اعدام میشوند اما یک فرد یا گروه در راس یک بانک اینطور بیمحابا هر ساله چند ده هزار میلیارد تومان خلق پول میکنند و پایه پولی را بالا میبرند اما کسی هیچ کاری با آنها ندارد. البته ناگفته پیداست این خلق پول به این علت مذمومتر است که در مسیری غیرمولد و لوکس صرف شده است که آثار مخرب اقتصادی دارد. بالاخره بعد از گذشت 10 سال از تاسیس بانک آینده، دولت به این جمعبندی رسید تا برخورد قاطعی با این بانک داشته باشد. در 15 آذر سال 1400 بانک مرکزی در نامهای اعلام کرد که 60.2 درصد از حق رای سهامدار اصلی بانک آینده را به وزارت اقتصاد تفویض کرده است. دلیل این تصمیم آن بود طبق ماده 5 قانون اصلاح قانون اجرای سیاستهای کلی اصل (۴۴) قانون اساسی مصوب 22/3/1397، تملک سهام یک بانک غیردولتی تنها تا سقف 10درصد مجاز است و افزایش سهم تا 33درصد تنها با مجوز بانک مرکزی و با دستورالعملی که به پیشنهاد بانک مرکزی و تصویب شورای پول و اعتبار میرسد امکانپذیر است و بانک آینده چنین تشریفاتی را طی نکرده بود.

مطابق ماده 18 دستورالعمل تملک سهام بانکها و موسسات اعتباری غیربانکی(مصوب 12/6/1398)، سهامداری که بیش از 10درصد سهام بانک را دارد یا باید مجوز لازم برای مازاد سهام را از بانک مرکزی بگیرد یا سهام خود را واگذار نماید. همچنین مطابق ماده 19 همین دستورالعمل اگر سهامدار مذکور بعد از گذشت 6 ماه هیچ اقدامی انجام ندهد، حق رای مازاد بر 10 درصد از او سلب شده و این حق رای به وزارت اقتصاد تفویض میگردد و درآمدهای حاصل از سود سهام توزیع شده و حقتقدم فروش رفته نسبت به سهام مازاد مشمول مالیات با نرخ 100 درصد میشود.

درنهایت باتوجه به گزارش یک نهاد امنیتی، بانک مرکزی مطابق دستورالعمل تملک سهام بانکها و موسسات اعتباری غیربانکی و با استناد به مصوبات شورای پول و اعتبار در جلسه ۷ اردیبهشت ماه ۱۴۰۰ و جلسه ۳۰ شهریور ۱۴۰۰، حدود 60.2 درصد از سهام بانک آینده را مازاد بر حدود تعیینشده تشخیص داد و سهام مازاد سهامدار اصلی بانک آینده را به وزارت اقتصاد تفویض کرد. سهامدار اصلی بانک آینده که توقع چنین برخوردی از بانک مرکزی را نداشت بلافاصله به دیوان عدالت اداری شکایت کرد و دیوان نیز چهارم دی ماه سال 1400، بدون ورود به ماهیت موضوع با دستور موقت، تصمیم بانک مرکزی را لغو و حق رای را به سهامدار اصلی برگرداند. دیوان عدالت اداری نهایتا در هفتم اردیبهشت سال 1401، رای خود را صادر کرد و نظر شورای پول و اعتبار مبنی بر سلب رای سهام مازاد سهامدار را تایید کرد. سهامدار اصلی به این رای دیوان اعتراض کرد و بعد از حدود 9 ماه در 16 شهریور 1401، دیوان عدالت اداری رای قبلی خود را نقض و حکم نقض سلب حق رای سهامدار اصلی را منتشر میکند. بعد از رای دیوان بانک مرکزی بازهم بر نظر خود پافشاری کرد و درخواست دادگاه تجدید نظر را در دیوان عدالت اداری داد.

درنهایت دیوان عدالت اداری در سیام مهر ماه 1401، رای قبلی خود را مجددا نقض و تایید کرد که مطابق مستندات و مواد قانونی عملکرد شورای پول و اعتبار و بانک مرکزی مبنیبر سلب رای سهام مازاد سهامدار اصلی و تفویض آن به وزارت اقتصاد قانونی بوده است. این پایان ماجرا نبود. اخیرا بازهم دیوان عدالت اداری رای قبلی خود را نقض کرد و به نقش سلب حق رای سهامدار اصلی رای داد و به این ترتیب بانک آینده به روال مدیریت گذشته خود بازگشت. هرچند اقدام بانک مرکزی و وزارت اقتصاد در برخورد با بانک آینده فینفسه قابل ستایش است اما شکست بانک مرکزی در برخورد با این بانک نشان میدهد خلأهای قانونی زیادی وجود دارد و بانک مرکزی باید از بسط ید بیشتری برای برخورد با بانکهای متخلف برخوردار شود. امید است در طرح اخیر اصلاح نظام بانکی که در مجل شورای اسلامی تصویب شد این اتفاق ممکن شود.

آمار برخی بانکها ناقص است

طبق اطلاعات ارائهشده از سوی بانک مرکزی، رقمی برای تسهیلات اعطایی 8 بانک و موسسه اعتباری به شرکتهای زیرمجموعه ارائه نشده است. این بانکها و موسسات اعتباری شامل پست بانک، بانک توسعه تعاون، بانک ملت، بانک قرضالحسنه مهرایران، بانک قرضالحسنه رسالت، بانک ایران و ونزوئلا، بانک ایران زمین و موسسه اعتباری توسعه هستند. به نظر میرسد دلیل این موضوع این است که یا برخی بانکها در ارسال اطلاعات به بانک مرکزی تاخیر داشتهاند یا اطلاعات ارسالی دارای ایراد و اشکال بوده که برای رفع اشکال و واقعیسازی اعداد و ارقام به بانک برگشت داده شده است. در هر صورت، به نظر میرسد این ارقام مجموع کل تسهیلات اعطایی بانکها به شرکتهای زیرمجموعه خودشان نیست. برای مثال درحالی رقم پرداختی بانک ایران زمین به شرکتهای زیرمجموعه خود در دادههای بانک مرکزی صفر است که طبق اطلاعات تسهیلات کلان بانک مرکزی، بانک ایران زمین با پرداخت 25 هزار میلیارد تومان به اشخاص مرتبط، یکی از بالاترین نسبتها را درخصوص پرداخت تسهیلات به اشخاص زیرمجموعه دارد، بهطوریکه این بانک 88.4 درصد تسهیلات کلانش را به خودش داده است. درواقع از مجموع حدود 28 هزار میلیارد تومان تسهیلات کلانی که داده است نزدیک به 25 هزار میلیارد تومانش را به اشخاص زیرمجموعه و مرتبط با خودش اعطا کرده است. به تعبیر دیگر این بانک با وجود مجوز بانک مرکزی برای فعالیت در بخش پولی و مالی با داشتن 262 شعبه در کشور تنها 11.6 درصد از کل تسهیلات کلان خود را به افراد غیرمرتبط با بانک داده است.

موسسه مالی و اعتباری ملل نیز با اعطای 80 درصد تسهیلات کلان به خودش در رتبه دوم قرار دارد. بانک دی و آینده نیز با 79 درصد و 72 درصد به ترتیب در رتبههای سوم و چهارم با بیشترین اعطای تسهیلات کلان به زیرمجموعههای خودشان قرار دارند. پس از این چهار بانک، ملت با 26.6 درصد، شهر با حدود 20 درصد، گردشگری با 18.4 درصد، رفاه با 17.8 درصد، سینا با 10.9 درصد و سرمایه با 9 درصد در رتبههای بعدی قرار دارند. همچنین سهم تسهیلات به اشخاص مرتبط از کل تسهیلات کلان در بانکهای تجارت، سامان، کشاورزی، صادرات، اقتصادنوین و پارسیان نیز کمترین سهم را دارد.

دلیل علاقهمندی بانکها برای وام دادن به خودشان

اینکه چرا تسهیلات اعطایی بانکها به اشخاص زیرمجموعه، ازجمله شرکتهای زیرمجموعه، مهم است، علیاکبر میرعمادی، مدیر اداره ارزیابی سلامت نظام بانک مرکزی در این خصوص میگوید آنچه اهمیت موضوع پرداخت وام به شرکتهای زیرمجموعه بانکها و موسسات اعتباری را دوچندان میکند این است که این افراد در برخی موارد تصمیمگیرنده هستند و از بانک یا موسسه اعتباری بهعنوان بنگاه تامین مالی شرکتهای تحت مدیریت خود استفاده میکنند. در این موارد تضاد منافع ایجاد میشود و این افراد منافع خود را به منافع سپردهگذاران و عموم مردم ترجیح میدهند و از این بابت مخاطراتی متوجه بانک و موسسه اعتباری خواهد شد، لذا در این خصوص حتما مراقبتهای جدی باید انجام شود که این اتفاقات رخ ندهد.

در این خصوص مصادیق اشخاص مرتبط دقیقا قیدشده در آن، شرکتهای زیرمجموعه است، البته به شرط اینکه سهامداری آنها از یک درصدی بیشتر شود که مصداق اشخاص مرتبط تلقی خواهد شد و همینطور حد و حدودی برای موضوع طراحی شده است. به گفته مدیر اداره ارزیابی سلامت بانک مرکزی، اعطا و ایجاد تسهیلات و تعهدات برای اشخاص مرتبط به صورت بیضابطه میتواند منجر به برهم خوردن وضعیت نقدینگی بانک شود و درنهایت این امر آثار خود را در ترازنامه و نقدینگی بانک بگذارد و بانک در بازار بین بانکی سپردهپذیر شود یا منجر به اضافه برداشت شود.

همچنین در شرایط نرخ سود منفی شبکه بانکی، همواره این انگیزه برای بانکها وجود دارد و خواهد داشت که تسهیلات و تعهداتشان را به سمت فعالیتهایی ببرند که منافع بیشتری برایشان ایجاد کند، اما آنچه مسلم است، همه بانکها باید تابع ضوابط و مقررات باشند و در این چهارچوب فعالیت کنند.

مجازاتهای قانونی برای متخلفان

آخرین آییننامه تسهیلات و تعهدات اشخاص مرتبط بانکی مصوب 27 مهرماه 1389 است. در آن آییننامه به موارد مختلف پرداخت شده و حتی مجازاتهایی برای بانکهای متخلف در نظر گرفته شده است. طبق ماده ۴ این آییننامه، حد فردی نسبت مجموع سرمایه پرداختشده و اندوخته موسسه اعتباری به خالص تسهیلات و تعهدات به هر شخص مرتبط نباید کمتر از ۷۰ برابر باشد. به عبارت دیگر حداکثر خالص تسهیلات و تعهدات به هر شخص مرتبط نباید از 1.4 درصد مجموع سرمایه پرداختشده و اندوخته موسسه اعتباری تجاوز کند. در تبصره ۱ این ماده آمده است در محاسبه حد فردی اشخاص حقوقی موضوع ردیف ۷ بند ٣٦ ماده ۳ قیمت تمامشده سهام این اشخاص در جمع خالص تسهیلات و تعهدات اشخاص مذکور منظور میگردد.

در تبصره ۲ حد فردی تسهیلات و تعهدات به هر یک از اشخاص مرتبط موضوع این آییننامه از جمع خالص تسهیلات و تعهدات وی به موسسه اعتباری حاصل میشود لیکن تعهدات هر شخص پس از اعمال ضرایب تبدیل مندرج در بند ۵۲ آییننامه کفایت سرمایه در جمع مذکور ملحوظ میشود. همچنین حد فردی مندرج در این ماده برای اشخاص حقیقی جزء ٤ بند ٣٠٦ (اشخاص حقوقی و شرکتهای متعلق به آنها 75 صدم درصد خواهد بود. حد جمعی نسبت مجموع سرمایه پرداختشده و اندوخته موسسه اعتباری به مجموع خالص تسهیلات و تعهدات به اشخاص مرتبط نباید کمتر از ٤ برابر باشد. به عبارت دیگر حداکثر خالص مجموع تسهیلات و تعهدات به اشخاص مرتبط نباید از ۲۵ درصد مجموع سرمایه پرداختشده و اندوخته موسسه اعتباری تجاوز کند.

بانک مرکزی در ماده ۹ این آییننامه در مورد مجازات تخلف از آییننامه مقرر میدارد تخلف از حد فردی مقرر در ماده ٤ این آییننامه موجب اعمال مجازاتهای انتظامی موضوع ماده ٤٤ قانون پولی و بانکی کشور میشود.

موسسه اعتباری که از حد جمعی مقرر در ماده ٤ این آییننامه تجاوز کرده باشد به استناد بند «ه» از ماده ١٤ و ماده ٤٣ قانون پولی و بانکی کشور مکلف به پرداخت مبلغی معادل ۱۲ درصد در سال نسبت به مبلغ مورد تخلف میباشد. مبلغ مذکور هر سه ماه توسط بانک مرکزی محاسبه و از حساب موسسه اعتباری متخلف نزد بانک مرکزی برداشت میگردد و در صورت لزوم رویه مربوط به برداشت مبلغ مذکور از حساب بانک متخلف به تصویب بانک مرکزی میرسد.

طبق ماده 9، موسسات اعتباری موظف به رعایت کامل این آییننامه میباشند. هیات انتظامی بانکها موضوع ماده ٤٤ قانون پولی و بانکی کشور به پیشنهاد بانک مرکزی میتواند موسسه اعتباری را که از اجرای کامل این آییننامه خودداری کرده یا نسبت به ارسال اطلاعات ناقص یا اشتباه اقدام کرده باشد برحسب میزان یا اصرار بر ادامه تخلف بهطور موقت یا دائم از انجام بعضی امور بانکی منع کند.

درخصوص مجازاتهای بانک مرکزی، میرعمادی، مدیر اداره ارزیابی سلامت نظام بانک مرکزی در گفتوگو با خبرگزاری دولت میگوید در سال گذشته (1401) هیات عامل بانک مرکزی مصوبهای در مورد تسهیلات کلان و نیز تسهیلات اشخاص مرتبط داشت که در حال اجرا و پیادهسازی آن هستیم. بر این اساس مقرر شده برای اشخاصی که حد فردی آنها از حدود تعیینشده عبور کرده، امکان اعطای تسهیلات و تعهدات وجود نداشته باشد و این امر به صورت سامانهای رصد شود. همچنین مقرر است برای بانکهایی هم که حد جمعی را رعایت نکنند، اساسا امکان اعطای تسهیلات به اشخاص مرتبط بهطور کلی ممکن نباشد که قرار است مکانیسم لازم این مورد نیز از طریق سامانههایی که در بانک مرکزی است، پیادهسازی و رصد شود. / فرهیختگان

-

فیلم تریلر ملاقات The Visit

ارسال نظر