تاریخ سازی رکوردهای پولی در بازار باز

نجات بورس یا افزایش تورم؟

رکنا : رکوردزنی در بازار باز به اوج خود رسید. بررسی داد و ستد در بازار باز و بازار بین بانکی در هفته های زمستانی 1400 نشان می دهد اثر دستور دولت برای نجات بورس می تواند رشد تورم را از کانال بسط بی رویه بازار باز برای کشور به همراه داشته باشد.

به گزارش رکنا ، بازار باز در هفته های اخیر دستخوش اتفاقات مهمی شده است. در این بازار بانک مرکزی با رصد وضعیت نقدینگی بانک ها و در ادامه سیاست گذاری بانک مرکزی درمورد نرخ سود بین بانکی به فعالیت در این بازار می پردازد.

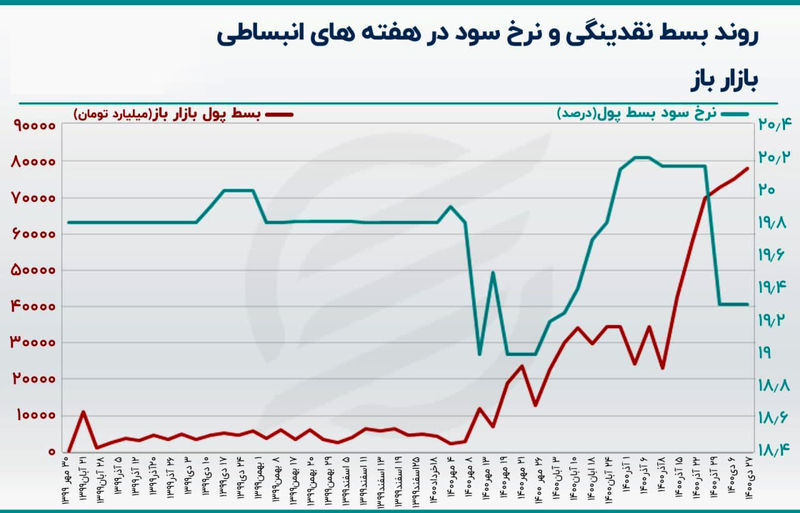

در هفته های اخیر رکوردهای بی سابقه ای در بسط نقدینگی در این بازار به ثبت رسیده است. در همین رابطه این ششمین هفته ای است که بانک مرکزی با رکوردزنی، رکورد تاریخی در بسط پول ثبت کرده و این سطح را به 78 هزار میلیارد تومان رسانده است.

تداوم رکوردزنی ها در بازار باز

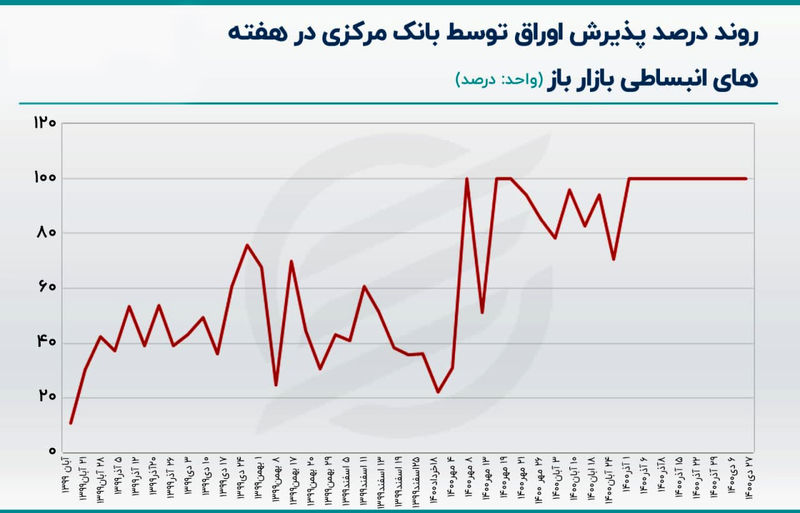

به طور کلی بازار باز ابزاری مدرن در خصوص مدیریت نقدینگی بانک ها به شمار می آید. بانک ها در این بازار اوراق قابل فروش را به بانک مرکزی عرضه می کند و بانک مرکزی نیز با نرخ سودی که خود مشخص می کند و تاریخ سررسید معلوم با درصدی از این اوراق موافقت می کند.

در همین رابطه در بازار باز در هفته پایانی دی ماه 78 هزار و 70 میلیارد تومان اوراق به بانک مرکزی پیشنهاد دادند که بانک مرکزی برای نهمین هفته متوالی در بازار باز با تمام اوراق پیشنهادی بانک ها موافقت کرد.

نرخ سود این اوراق در سه هفته اخیر از مرز 20 درصد پایین آمده و اکنون در سطح 19.3 درصد قرار گرفته است. تاریخ سررسید اوراق نیز در این مدت در سطح هفت روز قرار داشته است.

پایین آمدن نرخ سود در این بازار از یک سو و موافقت صد درصدی در این بازار از سوی دیگر به منظور ترغیب بیشتر نهادهای مالی در راستای شرکت در این بازار است. هر چه نرخ سود پایین تر باشد و درصد پذیرش اوراق توسط بانک مرکزی در این بازار بیشتر باشد، نهادهای مالی توجیه بیشتری برای مشارکت در بازار باز خواهند داشت.

در نهایت فعالیت این نهاد ها در بازار بین بانکی کمتر شده و غالبا نیاز بانک ها در این بازار مرتفع خواهد شد.

کاهش معاملات در بازار شبانه

نرخ سود بین بانکی همان نرخ موزون داد و ستد در بازار بین بانکی یا بازار شبانه است. زیاد و کم شدن نرخ سود در این بازار می تواند بر وضعیت اقتصادی کشور تاثیرات مهمی بگذارد.

در همین رابطه بانک مرکزی از دو جهت می تواند نرخ سود در این بازار را به صورت مستقیم و غیر مستقیم دستخوش تغییر قرار دهد. در بازار باز به صورت غیر مستقیم و در این بازار به صورت مستقیم.

زمانی که بانکها و نهادهای مالی دچار کسری می شوند در این بازار می توانند با نرخ سود توافقی و تاریخ سررسید کوتاه مدت از بانک های دارای مازاد اقدام به قرض پول کنند. این نرخ در دامنه 14 تا 22 درصد حرکت می کند که توسط بانک مرکزی تعیین می شود.

افزایش بسط پول در بازار باز به همراه کاهش نرخ سود اوراق در آن بازار موجب می شود تا حجم معاملات در بازار شبانه کاهش چشمگیری پیدا کند. در همین رابطه در هفته منتهی به 27 دی ماه اعتبارات قاعده مند که حجم استقراض بانک ها از بانک مرکزی است، به 740 میلیارد تومان رسیده و قبض پول در این بازار نیز برابر با 630 میلیارد تومان بوده است. این در حالی است که رقم بسط نقدینگی در هفته های تابستانی بازار شبانه در کانال 40 هزار میلیارد تومان قرار داشت.

برخی تحلیلگران معتقدند داد و ستد در بازار باز به منظور کاهش نرخ سود در بازار بین بانکی می تواند خطرآفرین باشد.

ماجرای نرخ بهره و پیامد منفی بسط بی رویه در بازار باز

دولت در ابتدای دی ماه در ده دستور خود به بانک مرکزی عنوان کرد برای نجات بورس باید سقف نرخ بهره در سطح 20 درصد قرار بگیرد. در همین رابطه از ابتدای دی ماه این متغیر مسیری نزولی را در این ماه اتخاذ کرده و از سطح 21.09 درصد تا 20.5 درصد تقلیل پیدا کرده است.

این اتفاق از دو جهت بازار باز و ایجاد مازاد تقاضا می تواند تولید نقدینگی کرده و موجب افزایش تورم در کشور شود. بازار باز و بازار شبانه.

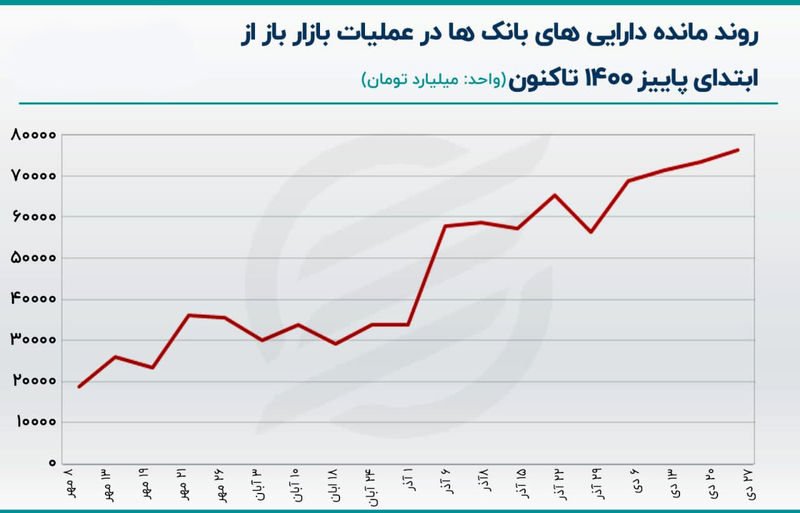

بررسی رقم بسط نقدینگی در بازار باز و نرخ سود پایین در بازار باز موجب شده تا از ابتدای پاییز تا کنون مانده نزد بانک ها روندی صعودی پیداکند. این رقم با کسر مجموع کل قبض های پولی بانک مرکزی از مجموع کل بسط های پولی این نهاد در بازار باز محاسبه می شود. این رقم تا ابتدای آذر ماه در سطح 30 هزار میلیارد تومان بوده و حول این رقم نوسان داشت. در ادامه این رقم سیری صعودی پیدا کرد و در هفته پایانی دی ماه به 76 هزار و 190 میلیارد تومان رسید.

در 4 ماه گذشته این بیشترین میزان مانده نقدینگی نزد بانک ها در بازار باز بوده که می تواند از این مسیر با افزایش نقدینگی منجر به رشد تورم در کشور شود.

از سوی دیگر نرخ بهره دستوری در بازار بین بانکی در کمتر از حد واقعی آن باعث می شود که مازاد تقاضا در بازار شکل بگیرد که این امر خود منجر به خلق نقدینگی و روند صعودی تورم در کشور خواهد شد.

بنابراین به باور این عده از تحلیلگران نجات بورس از کانال نرخ بهره دستوری می تواند برای بخش های تورمی اقتصاد کشور ضرر آفرین باشد و این نرخ به صورت طبیعی در بازار تعیین شود و مشکل بورس را از مسیری غیر از تعیین سقف برای نرخ بهره حل کرد.

منبع : اکوایران

-

فیلم لحظه باورنکردنی نشستن گاوباز روی گاو بعد از ضربه

ارسال نظر