خرید و فروش وام ازدواج به 30 میلیون تومان رسید

رکنا: «خریدار وام ازدواج هستیم»، این جمله درجشده در تراکتهایی است که در اغلب پیادهروهای شهر تهران چسبانده شدهاند. البته کار فقط به چسباندن تراکتها ختم نمیشود و در فضای مجازی و برخی سایت و خبرگزاریها نیز پای واسطههای خرید و فروش وام ازدواج دیده میشود.

وام ازدواج هم به خرید و فروش می شود. در این گزارش جزئیات خرید و فروش وام ازدواج (که البته در مورد همه وامها مصداق دارد) را از شرکت «و» پیگیری کردهایم. طبق بررسیها وام ازدواج هایی که مجلسیها با هزار اجبار و بند و تبصره و قانون در بودجه گنجانده و بانکها را مکلف به پرداخت آن کردهاند، حالا امتیاز بخشی از این وامها به مبلغ ۲۰ تا ۳۰میلیون تومان خرید و فروش میشود. فرضیههای مختلفی برای فروش امتیاز وام ازدواج وجود دارد؛ مورد اول اینکه برخی زوجین توان پرداخت اقساط ماهانه این تسهیلات ۷۰ و ۱۰۰میلیون تومانی را ندارند اما مورد دوم که بخش عمده انصرافیها از دریافت وام ازدواج را شامل میشود، مربوط به سختگیری بیش از حد بانکها برای اخذ ضامن از زوجین است.

بر این اساس درحالی بانک مرکزی امسال بانکها را مکلف کرده که برای ضمانت صرفا یکی از سه مورد اعتبارسنجی یا یک ضامن و سفته یا سهم فرد از حساب یارانه هدفمندی را بهمنزله ضمانت بپذیرند، اما بانکها قوانین خاص خودشان را دارند و بدون دو ضامن کارمند رسمی هیچتسهیلاتی را پرداخت نمیکنند. تهیه این ضمانت برای اغلب زوجین به بزرگترین گرفتاری تبدیل شده است؛ زوجینی که مجبورند از دریافت تسهیلات منصرف شوند، حالا در این میان اگر خریداری هم برای تسهیلات باشد، ۲۰ تا ۳۰میلیون تومان هم برای آنها رقم قابلتوجهی است.

همه چیز از یک تراکت خوش آبورنگ شروع شد که در اغلب پیادهروهای شهر تهران چسبانده شده بود. تراکتهایی که در نگاه اول معلوم میشود سعی شده طوری چاپ و چسبانده شود که پاکبانانهای شهرداری به راحتی نتوانند آن را از سطح پیادهروها جمعآوری و پاک کنند. از کیفیت و کمیت تراکتها که بگذریم، پیامی با تیتر درشت و با این عنوان «خریدار وام ازدواج» {هستیم}، روی تراکتها درج شده است. با اولین جستوجوها مشخص میشود که دفتر و دستک، تلفن گویا، منشی و کارمند و حتی وبسایت و اپلیکیشن و... همگی در کارند تا در سراسر کشور وامها و ازجمله وامهای قرضالحسنه خرید و فروش شوند. در عنوان شرکت درج شده این شرکت، مرکز مشاوره وامهای بانکی است و برای معرفی وام، ضامن و سرمایهگذار تشکیل شده و درنهایت شرکت «و» وام گرفتن را آسان و فوری کرده است. جالب آنکه، دهها سایت و خبرگزاری رپرتاژ و تبلیغات این مراکز را منتشر کردهاند. اما موضوعی که در این میان از آن غفلت شده، انحراف تسهیلات قرضالحسنه است که نظام بانکی بابت اعطای آن صدها منت و حتی هزینهها روی دوش دولت و جامعه گذاشته و این وامها بهانهای برای مماشات بیشتر بانک مرکزی با کژکاریهای سیستم بانکی شده است.

اما برویم به سراغ جزئیات خرید و فروش وام ها. کارشناس یا همان پاسخگوی شرکت در جواب سوالهای خبرنگار «فرهیختگان» درخصوص قانونی بودن یا نبودن شرکت میگوید: «اگر قانونی نبود که تا حالا این همه نمیتوانستیم تبلیغات کنیم.» وی درخصوص مبالغ خرید و فروش وامهای میگوید: «درحال حاضر تمرکز ما صرفا روی وامهای قرضالحسنه و ازجمله وام ازدواج است؛ اما برای سایر وامها هم خرید و فروش انجام میشود.» از این کارشناس شرکت در مورد نحوه خرید و فروش وام ازدواج سوال کردیم که اینطور توضیح میدهد: «اگر وام ازدواج ۵۰ میلیون تومانی داشته باشید، ما این وام را ۱۰ میلیون تومان از شما میخریم، اگر وام ازدواج ۷۰ میلیون تومانی داشته باشید، ۲۰ میلیون تومان و اگر مبلغ وام ازدواج شما ۱۰۰ میلیون تومان باشد، ۳۰ میلیون تومان آن را خریداری میکنیم.»

ضامن کارمند موجود است!

خبرنگار ما در تماس تلفنی چندین باره با شرکت خرید و فروش وام ازدواج از ابعاد دیگر این خرید و فروش هم سوال میکند. مثلا اینکه این تعداد وام را میخواهید چکار کنید و صرف چه اموری میشود؟ پاسخگوی شرکت مدعی است شرکت ما واسطه است و وامها را افرادی خریداری میکنند که نیازمند وام هستند. از او درخصوص نحوه تامین دو ضامن کارمند که بانکها برای دریافت وام ازدواج الزامی کردهاند، سوال کردیم و در پاسخ میگوید سایتها و گروهها و کانالهای زیادی در فضای مجازی هستند که ضامن کارمند، فیش حقوقی و گواهی کسر از حقوق کارمندی را خرید و فروش میکنند.

اما مساله مهمی که در اینجا برای ما و هر مخاطبی محل ابهام بود، اینکه اگر کسی در قبال دریافت ۲۰ یا ۳۰ میلیون تومان، امتیاز وام ازدواج یا هر وام دیگر را فروخت، چگونه میتواند اعتماد کند که خریدار در ادامه، اقساط این تسهیلات را خواهد پرداخت؛ کارشناس شرکت میگوید: «زمانی که فردی قصد فروش وام ازدواج را داشته باشد، یا خودش در سامانه بانک مرکزی ثبتنام میکند یا اینکه ما ثبتنام را انجام میدهیم و کد رهگیری و نوبت وام را دریافت میکنیم. اگر نوبت دریافت وام برسد، چون دفاتر اسناد رسمی قراردادی با این سبک و سیاق ندارند و ممکن است تنظیم نکنند، ما برای اطمینان فروشنده یک اقرارنامه در شرکت تنظیم میکنیم و به امضای خریدار و فروشنده میرسد و مهر شرکت هم پای این اقرارنامه میخورد. همچنین معادل کل مبلغ وام (به همراه اقساط) سفته به فروشنده وام داده میشود که اگر احیانا خریدار در ادامه اقساط را پرداخت نکرد، فروشنده بتواند در قبال عدم اجرای تعهد این سفتهها را به اجرا بگذارد.» وی در ادامه میگوید: «با فراخوان بانک برای دریافت وام، شرکت ضامنها را به فروشنده معرفی میکند. فروشنده باید به همراه ضامنها به بانک رفته و همه مراحل را انجام دهد. وام که به حساب فروشنده واریز شد، مبلغ مورد توافق برای فروش وام مثلا ۲۰ میلیون تومان را فروشنده بر میدارد و مابقی را به حساب شرکت واریز میکند.»

کاهش ۳۰ درصدی دریافتکنندگان وام ازدواج

اما درخصوص دلایل خرید و فروش وام به نظر میرسد یکی از اصلیترین دلایل این موضوع، مشکل تامین ضامن و ناامید شدن زوجین از دریافت وام است. به عبارتی دیگر، عاملی که دریافت وام ازدواج را برای زوجها به هفتخوان رستم تبدیل کرده، قوانین و قواعدی است که بانکها برخلاف دستورالعملهای بانک مرکزی آن را در هنگام اعطای تسهیلات خرد اعمال میکنند. برای مثال درحالی که طبق بخشنامه ۷ فروردین ۱۴۰۰ بانک مرکزی بانکها امسال مکلف شدهاند که برای ضمانت صرفا یکی از سه مورد اعتبارسنجی یا یک ضامن و سفته یا سهم فرد از حساب یارانه هدفمندی را به منزله ضمانت بپذیرند، اما همه بانکها صرفا و فقط دو کارمند رسمی را بهعنوان ضامن وام ازدواج مطالبه میکنند که تامین ضامن رسمی برای اغلب زوجین غیرممکن است. نکته قابل تامل این است درحالی نظام بانکی از بین همه ابزارهای ضمانت، اعطای تسهیلات خرد را منوط به داشتن و تامین ضامن کارمند رسمی میکند که آمارها نشان میدهد کل کارکنان دولت که بهعنوان کارمند رسمی مورد پذیرش بانکها هستند تعداد آنها به ۲.۵ میلیون نفر هم نمیرسد. البته باید به این تعداد، بازنشستگان را نیز اضافه کنیم. اما به هر حال تامین ضامن برای اغلب زوجها یکی از بزرگترین گرفتاریها در انصراف از دریافت تسهیلات ازدواج است. عدم توانایی در پرداخت اقساط ماهانه تسهیلات نیز ممکن است یکی دیگر از دلایل انصراف برخی زوجها از دریافت تسهیلات قرضالحسنه ازدواج باشد اما به نظر میرسد تامین ضامن رسمی بیش از سایر دلایل در انصراف زوجها تاثیر دارد.

درخصوص آمار و ارقام تعداد زوجهای در صف دریافت وام ازدواج یا منصرف شدهها، هر چند بانک مرکزی آماری از بازماندگان از دریافت تسهیلات یا منصرف شدهها منتشر نکرده، با این حال در دیماه سال گذشته در گزارشی که مرکز پژوهشهای مجلس با عنوان «بودجه حوزه زنان و خانواده در لایحه سال ۱۴۰۰» منتشر کرد، این مرکز اعلام کرد: «بررسی عملکرد وام ازدواج طی ۶ ماهه اول سال ۱۳۹۹ نشان میدهد که نزدیک به ۴۰ درصد از کل متقاضیان تسهیلات قرضالحسنه هنوز وام خود را دریافت نکردهاند.» بازوی پژوهشی مجلس در ادامه بیان میدارد: «تنها ۶۲ درصد متقاضیان وام در ۶ ماهه اول سال ۱۳۹۹ قادر به دریافت تسهیلات قرضالحسنه ازدواج شدهاند. این میزان در استانهای کهگیلویه و بویراحمد با ۴۲ درصد، خراسان شمالی با ۴۸ درصد، کرمان با ۵۲ درصد، خوزستان با ۵۵ درصد و اردبیل با ۵۶ درصد به ترتیب کمترین درصد دریافتکنندگان وام را به خود اختصاص دادهاند.»

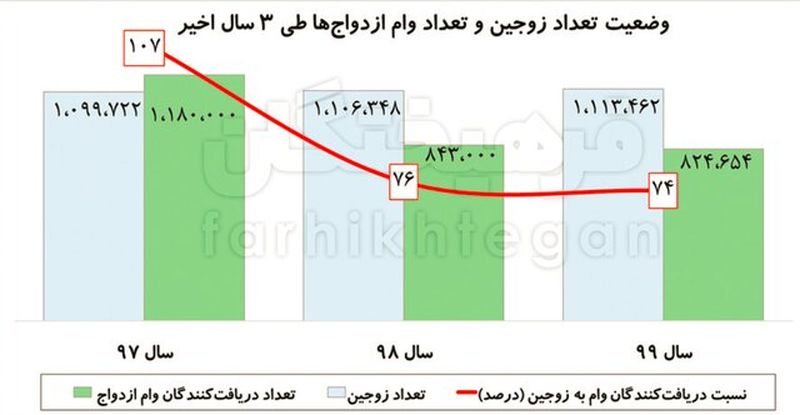

بررسیها از آمارهای اعلامی بانک مرکزی ایران طی سه سال اخیر نیز نشان میدهد در سال ۱۳۹۷ بانکها به تعداد یک میلیون و ۹۹ هزار و ۷۲۲ نفر تسهیلات ازدواج دادهاند. این تعداد در سال ۱۳۹۸ به ۸۴۳ هزار نفر رسیده که کاهش ۲۸ درصدی در تعداد تسهیلات ازدواج پرداختی را نشان میدهد. در سال ۱۳۹۹ نیز تعداد تسهیلات ازدواج پرداختی بانکها ۸۲۴ هزار و ۶۵۴ فقره بوده که این تعداد نیز کاهش ۱۸ هزار و ۳۴۶ فقرهای را نسبت به سال ۱۳۹۸ نشان میدهد. در مجموع تعداد تسهیلات پرداختی وام ازدواج در دو سال اخیر کاهش ۳۰ درصدی داشته است.

در نگاه اول ممکن است اینطور به نظر برسد که یا تعداد ازدواجها در دو سال گذشته کاهشی بوده یا اینکه کرونا موجب به تاخیر انداختن عروسیها و همچنین موکول شدن دریافت وامها به زمان دیگر شده است. اما نگاهی به آمار ازدواجها نشان میدهد تعداد ازدواجها در سال ۱۳۹۷ حدود ۵۴۰ هزار ازدواج، در سال ۱۳۹۸ حدود ۵۵۳ هزار و در سال ۱۳۹۹ نزدیک به ۵۵۷ هزار ازدواج بوده است. به عبارتی در سال ۹۷ کل زوجین یک میلیون و ۱۰۰ هزار نفر، در سال ۹۸ تعداد یک میلیون و ۱۰۶ هزار نفر و در سال ۹۹ نیز یک میلیون و ۱۱۳ هزار نفر بوده که به لحاظ قانونی شرط اولیه برای دریافت وام ازدواج را داشتهاند. طبق آمارهای نمودار، در سال ۹۷ معادل ۱۰۷ درصد تعداد متقاضیان بالقوه، بانکها وام ازدواج دادهاند، این میزان در سال ۹۸ معادل ۷۶ درصد کل زوجین و در سال ۹۹ معادل ۷۴ درصد تعداد کل زوجین است. رقم ۱۰۷ درصد سال ۹۷ به این دلیل است که تعدادی از زوجین از سالهای قبل در سال ۹۷ تسهیلات دریافت کردهاند که امر طبیعی بوده و هر ساله تکرار میشود اما کاهش این رقم به ۷۶ درصد در سال ۹۸ عملا نشانگر دشواری تامین ضامن با افزایش مبلغ وام ازدواج است. در مورد رقم ۷۴ درصد سال ۹۹ به دلیل شیوع ویروس کرونا و تعطیلی تالارها و مراکز خدماتی شاید نتوان با دقت بالا اظهارنظر کرد اما به هر حال دشواریهای دریافت تسهیلات بر هیچ کسی پوشیده نیست که حتی یک بار مسیرش به بانکها خورده باشد.

نقش بانکها در انحراف وامها

آنطور که در وبسایت بانک مرکزی ایران آمده، در سال ۱۳۹۹ بانکها به ۸۲۴ هزار و ۶۵۴ نفر حدود ۴۳ هزار میلیارد تومان تسهیلات قرضالحسنه ازدواج پرداخت کردهاند. گرچه بانک مرکزی عدد و رقمی از میزان کل تسهیلات قرضالحسنه منتشر نکرده که بتوان نسبت وام ازدواج به کل تسهیلات قرضالحسنه را سنجید، اما آمارهای بانک مرکزی نشان میدهد بانکها در سال گذشته درمجموع ۱۸۹۸ هزار و ۹۱۸ میلیارد تومان تسهیلات به کل بخشها و در قالب انواع قراردادها پرداخت کردهاند. با این حساب، شاید بهلحاظ فنی قیاس دقیقی نباشد، اما سهم تسهیلات ازدواج ۴۳ هزار میلیارد تومانی از کل تسهیلات پرداختی بانکها در سال گذشته رقمی در حدود۲.۳ درصد خواهد بود. اما نکته قابل تامل این است که در اغلب تحلیلها برخی کارشناسان و بانکیها، تسهیلات تکلیفی و کمبهره و قرضالحسنه را عامل بر ناترازیها در بانکها ذکر کرده و دولت را عامل پرقدرت ناترازیها معرفی میکنند. پرواضح است زمانی که تسهیلات ازدواج به صاحبان واقعی و گروههای هدف که در اینجا زوجین هستند میرسد، همین تسهیلات از طریق تسهیل شرایط ازدواج (تامین هزینه خرید جهیزیه، اجاره منزل مسکونی، اجاره تالارها، هزینههای آرایشگاهها، اجاره خودرو و خریدهای دیگر) همه آثار معنوی داشته و هم با هزینههایی که از سوی زوجین میشود، عملا بخش مسکن، بخش خدمات و صدها مشاغل وابسته به برگزاری ازدواج از آن منتفع میشوند. برعکس این شرایط، زمانی که این تسهیلات در اثر سختگیریهای بیمورد بانکها منحرف میشود، خریدار وام وقتی ۲۰ تا ۳۰ میلیون تومان برای خرید امتیاز یک فقره تسهیلات ازدواج پرداخت میکند، قطعا با سرمایهگذاری این تسهیلات قرضالحسنه در بازارهای غیرمولد، به همان اندازه که از سود و نفع شخصی برخوردار میشود؛ با سوداگری ضرر و زیانهای دیگری نیز به کل جامعه وارد میکند. به هر حال وام ازدواج ۲.۳ درصد از کل تسهیلات پرداختی بانکها در سال گذشته بوده و بهنظر میرسد انحرافی که برای این تسهیلات رخ داده، برای رقم نزدیک به ۱۹۰۰ هزار میلیارد تومان تسهیلات بانکی سال گذشته نیز قطعا رخ داده است؛ موضوعی که هیچگاه از سوی نهاد ناظر پیگیری و رصد نشده است.

منبع: ایسنا

-

فیلم استتار جالب اختاپوس به شکل موجود بزرگ

ارسال نظر