رکنا گزارش می دهد

خرید فروش طلا در دیجیکالا و پلتفرم های مشابه؛ اعتماد یا تهدید اقتصاد؟

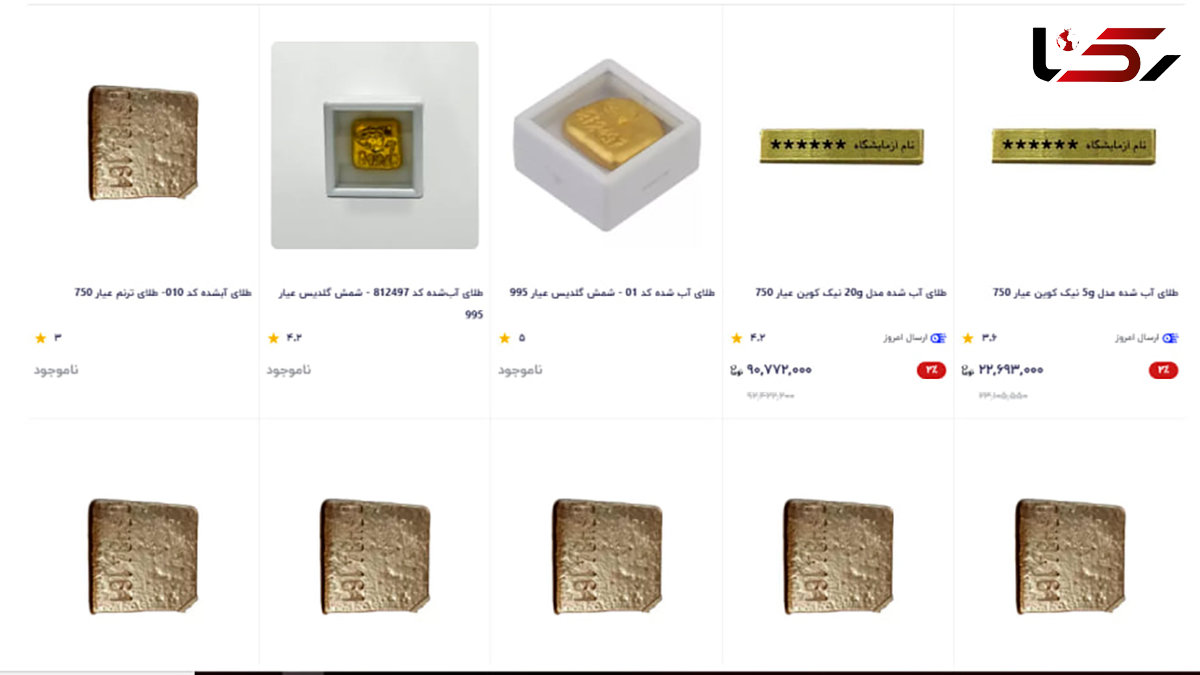

دیجیکالا و برخی پلتفرمهای مشابه، به تازگی خدمات جدیدی برای خرید طلای آب شده به صورت دیجیتال ارائه کردهاند. این سیستمها به مشتریان این امکان را میدهند که طلا را به صورت مجازی خریداری کرده و در حسابهای دیجیتال خود ذخیره کنند. اگرچه این مدل جدید به نظر راحت و نوآورانه میآید، اما نگرانیهایی در خصوص شفافیت ذخایر، امنیت و تاثیرات منفی آن بر اقتصاد ملی وجود دارد. آیا میتوان به این سامانهها اعتماد کرد و یا این که خطراتی همچون بحرانهای مالی و کلاهبرداری در انتظار است؟

به گزارش خبرنگار اجتماعی رکنا، خرید و فروش طلای آب شده یکی از فرآیندهای مالی و اقتصادی است که با چالشهای متعددی همراه است. یکی از اصلیترین مسائل این است که برای ورود به این بازار، حداقل مبلغی قابل توجه نیاز است. به عنوان مثال، اگر بخواهید ۱۰ گرم طلای آب شده خریداری کنید و قیمت هر گرم آن معادل ۴ میلیون تومان باشد، برای خرید این مقدار طلا به مبلغ ۴۰ میلیون تومان نیاز خواهید داشت. به همین ترتیب، اگر بخواهید مقادیر کمتری همچون ۱۰۰ یا ۲۰۰ گرم طلا بخرید، باید به همین تناسب مبلغ بیشتری را پرداخت کنید. این در حالی است که با مبلغی مانند یک میلیون تومان نمیتوان مقدار قابل توجهی از طلا خریداری کرد، چرا که این مبلغ برای خرید زیر ۱ گرم طلا یا کمتر مناسب است.

علاوه بر این، طلای آب شده به دلیل ماهیت خاص خود، به عنوان یک کالای با ریسک بالا شناخته میشود. کلاهبرداران به راحتی میتوانند با استفاده از روشهای مختلف، طلای تقلبی را به جای طلای اصل به فروش برسانند. به عنوان مثال، ممکن است طلای آب شده را به صورت پوشش با مغزی تقلبی مانند آلیاژهای مسی یا فلزات مشابه ارائه دهند. همچنین در برخی موارد ممکن است که کلاهبرداران اقدام به استفاده از طلای کم عیار کرده و آن را به مشتریان با قیمتهای بالا به فروش برسانند.

برای مقابله با چنین مشکلاتی، برخی از فروشندگان در صنعت طلا از سامانههای خاصی استفاده میکنند که با وارد کردن کد مخصوص، مشتریان میتوانند از ثبت و اصالت طلا اطمینان حاصل کنند. این سامانهها معمولاً اطلاعاتی در خصوص اینکه طلا از کدام کارگاه یا تولیدی صادر شده است را در اختیار مشتری قرار میدهند. با این حال، این سیستمها نیز کاملاً امن نیستند و هنوز امکان وقوع کلاهبرداری در این بخش وجود دارد. برخی از شرکتها مانند دیجیکالا و دیگر برندهای معتبر، به تازگی شروع به ارائه خدماتی مشابه کرده اند که در آن، طلا به صورت آب شده خریداری شده و به میزان پول پرداختی، به صورت مجازی در یک سامانه نگهداری میشود. این شرکت ها اعلام میکنند که در صورت افزایش یا کاهش قیمت طلا، ارزش ریالی طلا در حساب مشتری تغییر میکند. به این ترتیب، مشتری میتواند در صورت تمایل، موجودی خود را به پول نقد تبدیل کند.

اما یکی از مسائل مهمی که در این فرآیند به وجود میآید، نگرانیهایی است که حول صحت ذخیرهسازی طلای خریداریشده در این سامانهها وجود دارد. اگر شرکتها نتوانند مقدار طلا به فروشرفته را به طور دقیق ذخیره کنند، این امر میتواند به ایجاد مشکلاتی مشابه با پولهای بدون پشتوانه منجر شود. در چنین شرایطی، هنگامی که قیمت طلا کاهش یابد یا شرکت ورشکسته شود، ممکن است مشتریان نتوانند سرمایه خود را بازپس گیرند. در این بین، مسئولیت نظارت بر این بازار و تضمین وجود ذخایر واقعی، از اهمیت بالایی برخوردار است. با این حال، بسیاری از شرکتهای نوظهور که فاقد سابقه کافی هستند، این مسئولیتها را جدی نمیگیرند و این میتواند به بیاعتمادی عمومی نسبت به چنین سامانههایی منجر شود.

علاوه بر این، برخی از شرکتها مانند «کاریزما» به گونهای عمل میکنند که وجوه واریزی مشتریان را به طلا تبدیل کرده و آن را در سیستم خود ذخیره میکنند. سپس مشتری میتواند از طریق کارتهای بانکی و سیستمهای پرداخت، طلا را به صورت ریالی در هر زمان و مکانی تبدیل و مصرف کند. در این فرآیند، هر زمان که فرد اقدام به خرید کند، مقدار طلا به طور لحظهای به ریال تبدیل میشود.

این مسئله میتواند در بلندمدت به مشکلاتی برای اقتصاد ملی منجر شود. در صورتی که مردم به طور گسترده از این نوع سیستمها استفاده کنند، عملاً پول ملی کشور جای خود را به طلا میدهد و مردم به جای استفاده از پول رایج، از طلا به عنوان وسیله مبادله استفاده خواهند کرد. این موضوع میتواند منجر به کاهش تقاضا برای پول ملی و در نتیجه کاهش ارزش آن شود. زیرا ارزش پول ملی زمانی حفظ میشود که در گردش و استفاده عمومی قرار گیرد. اگر مردم به جای استفاده از پول ملی، به طلا رجوع کنند، عملاً ارزش پول ملی کاهش خواهد یافت.

این روند به ویژه زمانی قابل توجه است که ارزش پول ملی در مقایسه با طلا به شدت کاهش یابد. در چنین شرایطی، پرداخت حقوق و دستمزدها به صورت ریال است اما پول قالب در جامعه طلا است یا در قالب ذخیرههای طلای دیجیتال، ممکن است به تبعات اقتصادی منفی همچون رکود اقتصادی و کاهش اعتماد عمومی به پول ملی منجر شود. لذا استفاده گسترده از طلا به عنوان وسیله مبادله میتواند تهدیدی برای اقتصاد کل کشور به شمار آید و ممکن است مشکلاتی را در بازارهای مالی و پولی ایجاد کند.

به طور کلی، در صورتی که این نوع سیستمها تحت نظارت و مقررات دقیق قرار نگیرند و شفافیت کافی در ذخیرهسازی طلا وجود نداشته باشد، میتواند مشکلات عدیدهای برای اقتصاد و نظام مالی کشور به وجود آورد.

چالشها و فرصتهای سرمایهگذاری در طلا و سکه؛ توصیههای دکتر توفیق برای خرید هوشمندانه

در این راستا با دکتر مجتبی توفیق ، استاد دانشگاه علامه طبرسی، کارشناس مسائل اقتصادی و فعال حوزه طلا و جواهر گفت و گو داشتیم که اینگونه گفت که در ادامه می خوانید.

دکتر توفیق با بیان اینکه موضوع طلا در سالهای اخیر به یکی از موضوعات برجسته اقتصادی تبدیل شده است که هم در سطح خرد و هم در سطح کلان مورد توجه و بررسی قرار میگیرد به خبرنگار اجتماعی رکنا گفت : وقتی بحث خرید و فروش کالاهایی نظیر فرش، خودرو یا سایر اقلام پیش میآید، معیارهای مشخصی برای ارزیابی وجود دارد؛ مانند قدمت کالا، کیفیت محصول یا نوع تولیدکننده. اما در مورد طلا، ما با چندین پارامتر و متغیر اقتصادی روبهرو هستیم که برای تحلیل این بازار ضروری است. اولین نکتهای که باید به آن اشاره کنیم این است که طلا به عنوان پشتوانه مالی بسیاری از کشورهای جهان محسوب میشود و در واقع، یکی از اصلیترین ارکان برای حفظ ارزش پول ملی است. این پشتوانه موجب میشود که ارزش پولهای ملی، بهویژه در شرایط بحران اقتصادی، حفظ شود و بتواند در برابر تورم مقاوم باشد. در سالهای اخیر، به دلیل کاهش ارزش پول ملی، بسیاری از مردم به سمت خرید و فروش کالاهایی چون طلا، ارز و حتی املاک سوق یافتهاند. در کنار طلا، سکه نیز یکی از ابزارهای سرمایهگذاری پرطرفدار در این دوران است.

این کارشناس مباحث اقتصادی افزود: در این میان، افراد با حجم مالی بزرگ به طور معمول در سه سبد سرمایهگذاری (املاک، طلا و ارز) سرمایهگذاری میکنند، اما گروهی دیگر که از توان مالی کمتری برخوردارند، به دنبال نقدینگی سریعتری هستند و ترجیح میدهند داراییهای خود را به کالاهایی تبدیل کنند که به راحتی و سریعتر قابل نقد شدن باشند. به طور مثال، اگر شخصی ملکی داشته باشد، برای تبدیل آن به نقدینگی ممکن است ماهها یا حتی بیشتر زمان نیاز داشته باشد، اما در مورد طلا یا سکه، این زمان به شدت کوتاهتر است.در شرایط کنونی اقتصادی، که کشور با تورم بالا و کاهش ارزش پول ملی مواجه است، بسیاری از مردم به این نتیجه رسیدهاند که خود باید اقدام به بنگاهداری کنند و از خرید و فروش کالاهای قیمتی همچون طلا و سکه بهرهبرداری کنند. اما پرسش اینجاست که این سرمایهگذاریها چگونه باید انجام شود و از چه روشهایی باید استفاده کرد تا از بروز ضرر و زیان جلوگیری شود؟

مجتبی توفیق به این سوال اینگونه پاسخ داد: در این راستا، یکی از روشهای پیشنهادی، خرید از افراد معتبر و شناختهشده در بازار است که دارای سابقه و مجوزهای قانونی هستند. در واقع، طلا و سکه، به ویژه در قالب شمشهای کوچکتر (برای مثال شمشهای 2.5 گرمی) به دلیل تقاضای بالا در بازار، در حال حاضر از سوی تولیدکنندگان عرضه میشود. طلاهایی که معمولاً در این بازار یافت میشوند، به دو دسته تقسیم میشوند: طلاهای 24 عیار و طلاهای آب شده. طلاهای 24 عیار عمدتاً در قالب شمشها و سکهها به فروش میرسند، در حالی که طلاهای آب شده ممکن است عیار کمتری داشته باشند و در برخی موارد، عیار واقعی آنها از آنچه که به فروش میرسد، پایینتر باشد. یک نکته قابل توجه در این بازار این است که طلا معمولاً دو بار دست به دست میشود؛ ابتدا توسط تولیدکنندگان از معدن استخراج شده، سپس از طریق واسطهها و توزیعکنندگان به بازار میآید. در این فرآیند، هر واسطهای که در این چرخه دخیل باشد، سود خود را از این معاملات میبرد. به همین دلیل، خریداران طلا باید دقت زیادی در انتخاب فروشندگان و توزیعکنندگان داشته باشند تا از مشکلات احتمالی جلوگیری کنند.

این استاد دانشگاه تاکید داشت : در کنار طلا، یکی از چالشهای دیگر خرید و فروش سکه است. بسیاری از مردم، به ویژه کسانی که به دنبال سرمایهگذاری با ریسک پایینتر هستند، ترجیح میدهند به خرید سکه بپردازند. اما باید توجه داشت که سکهها معمولاً دارای حباب قیمت هستند و قیمت واقعی آنها همیشه معادل ارزش ذاتی طلا نیست. بنابراین، کسانی که قصد خرید سکه دارند باید به خوبی از نوسانات بازار آگاهی داشته باشند و در شرایط مناسب اقدام به خرید و فروش کنند.برای جلوگیری از سوءاستفادههای احتمالی و مشکلاتی مانند خرید طلاهای آب شده با عیار پایینتر از آنچه که اعلام شده، توصیه میشود که از فروشندگان و شرکتهای معتبر خریداری شود. افراد باید دقت داشته باشند که فروشندگان معتبر معمولاً دارای مجوزهای لازم از اتحادیهها و سازمانهای نظارتی هستند و در صورت بروز مشکل، میتوانند از آنها شکایت کرد. نکته دیگری که باید به آن توجه کرد این است که در شرایط تورمی و نوسان شدید قیمتها، مردم اغلب به سمت خرید طلا و سکه به عنوان ابزاری برای حفظ ارزش پول خود میروند. اما این روند میتواند تبعاتی برای اقتصاد کشور داشته باشد. ورود گسترده پول به بازار طلا و سکه میتواند باعث کاهش تولیدات داخلی شود و در نتیجه، بسیاری از تولیدکنندگان به ویژه در صنعت طلاسازی ممکن است با مشکلات مالی مواجه شوند. این مسئله میتواند منجر به ورشکستگی کارخانهها و کاهش اشتغال در این حوزه شود.

در پایان تاکید داشت : بنابراین، در حالی که خرید طلا و سکه میتواند به عنوان یک راهکار برای حفظ ارزش پول در نظر گرفته شود، نباید فراموش کرد که این روند باید با آگاهی و هوشیاری کامل انجام شود تا از بروز بحرانهای اقتصادی و اجتماعی جلوگیری گردد. در نهایت، در صورتی که فرد قصد سرمایهگذاری در بازار طلا و جواهرات را داشته باشد، بهتر است که به خرید طلاهای آب شده و شمشهای کوچکتر توجه کند که نسبت به سایر انواع طلا، نقدینگی بیشتری دارند. همچنین، در صورتی که سرمایه زیادی در اختیار دارد، میتواند در کنار طلا، در حوزههای دیگر مانند املاک و ارز نیز سرمایهگذاری کند.

ریسکهای خرید طلای آب شده از دیجیکالا و پلتفرمهای مشابه

حجت بین آبادی - کارشناس اقتصادی نیز در این خصوص به خبرنگار اجتماعی رکنا گفت: بخش عمدهای از صحبتهای شما را تأیید میکنم، به ویژه در خصوص ریسک بالای کلاهبرداری و مشکلاتی که در فعالیتهای مرتبط با طلای آب شده وجود دارد. بهویژه وقتی صحبت از درگاههای فروش آنلاین مانند دیجیکالا و سایر پلتفرمهای مشابه میشود، نگرانیها مضاعف میشود. چرا که این سیستمها ممکن است فاقد مجوزهای لازم از اتحادیه طلا و جواهرات باشند، و نظارت کافی از سوی اتحادیه بر این فروشگاهها صورت نگیرد. این وضعیت بهطور بالقوه میتواند مشکلات زیادی ایجاد کند.

بین آبادی با بیان اینکه در حالت عادی، زمانی که فردی به طلافروشی میرود تا طلای آب شده خریداری کند، این نوع طلا بهطور طبیعی ریسک بیشتری نسبت به دیگر انواع طلا، مانند طلای دست دوم، دارد افزود: نکتهای که باید به آن توجه شود، این است که حتی زمانی که کدی برای تأیید اصالت طلا به مشتری ارسال میشود، متأسفانه برخی از افراد از این کدها سوءاستفاده میکنند. بهطور مثال، این کدها میتوانند جعل شده و بر روی طلای کمعیار یا ناخالص اعمال شوند، که در نتیجه، مردم در معرض کلاهبرداری قرار میگیرند. اگر بخواهیم بررسی کنیم که خرید طلای آب شده از درگاههای اینترنتی چه ریسکهایی دارد، باید گفت که این پلتفرمها معمولاً فاقد ضمانتنامههای لازم برای تأمین ذخایر واقعی طلا هستند. از آنجایی که اتحادیه طلا و جواهرات نظارت کافی بر این فروشگاهها ندارد، مشتریان نمیتوانند با اطمینان کامل از اصل بودن طلای خریداریشده اطمینان یابند. بنابراین، برای اطمینان بیشتر از امنیت سرمایهگذاری، بهتر است از ابزارهای مطمئنتری استفاده شود. یکی از این ابزارها صندوقهای سرمایهگذاری طلا و جواهرات است که تحت نظارت دقیق سازمان بورس اوراق بهادار قرار دارند. این صندوقها به دلیل نظارتهای شدید و شفافیت مالی که دارند، به مراتب مطمئنتر از درگاههای آنلاین فروش طلا هستند.

این کارشناس اقتصادی با تاکید بر اینکه صندوقهای سرمایهگذاری طلا از مزایای زیادی برخوردارند، از جمله این که افراد میتوانند با مبالغ نسبتاً کم در این صندوقها سرمایهگذاری کنند ادامه داد: این صندوقها همچنین قابلیت نقدشوندگی بالایی دارند و ریسک کمتری را به همراه دارند. همچنین، برخلاف خرید و فروش فیزیکی طلا که میتواند با مشکلات زیادی همراه باشد، این صندوقها دارای ضمانتهای قانونی و وثیقههای معتبری هستند که در مواقع بحرانی به کمک میآید.

وی افزود: اما نکتهای که باید بیشتر به آن توجه کرد، این است که در شرایطی که ارزش پول ملی کاهش یابد، طلا میتواند به عنوان یک وسیله مبادله جایگزین برای پول ملی عمل کند. اگر مردم به طور گستردهتری از طلا یا ابزارهای مشابه مانند ارزهای دیجیتال یا سکههای طلا استفاده کنند، ممکن است در بلندمدت، استفاده از پول ملی کاهش یافته و به تبع آن ارزش پول ملی نیز کاهش یابد.با توجه به این مسائل، پیشنهاد میکنم که به جای استفاده از درگاههای فروش آنلاین طلا که ممکن است مشکلات زیادی داشته باشند، از صندوقهای سرمایهگذاری طلا یا گواهی سپرده طلا استفاده شود که با نظارتهای دقیقتری همراه هستند. در نهایت، دولت و بهویژه بانک مرکزی باید نظارتهای بیشتری بر این بازارها داشته باشند تا از ایجاد مشکلات اقتصادی و بحرانهای احتمالی جلوگیری شود.

-

فیلم / روایتی از مادر شعر فارسی / زندگی جگرسوز رابعه بلخی که بخاطر عشق قربانی حسادت بیرحمانه برادرش شد

ارسال نظر